みなさんこんにちは。医師で投資家のジョーです。

今回は前回に引き続き四季報で見つけた割安成長株シリーズということで、今僕が密かに気になっている株の銘柄分析を行います。

なお四季報で割安成長株を見つける方法については以下の記事で詳しく説明しているので合わせて読んでもらえると大変嬉しいです。

基本的に僕は四季報で今期、来期の売上と利益が大きく伸びる予想で利益率がよく、PERも比較的許容できる割安成長株が大好きです。

その後理論株価を独自で算出して3年で株価2倍が期待できると思う株に好んで投資しています。

今回はそのスクリーニングにピッタリ当てはまった株を見つけたので紹介します。

今回紹介する銘柄は動画を起点に企業のマーケティングDXを支援する会社で、2022年に上場したばかりのファインズ(5125)です。

実はこの会社は上場以来ずっと株価は下落し続けていて、成長株にもかかわらず現在のPERは1桁とかなり割安で放置されている状態です。

確かに決算書を読むと不安要素もありますが、それを加味したとしてもかなり割安で放置されていると思ったので今回ブログで紹介することにしました。

それではファインズの事業内容と業績、そして理論株価から見た現在の株価位置について順番に見ていきましょう。

それではよろしくお願いします。

目次

ファインズってどんな会社?

会社概要と事業内容について

ファインズ(5125)は2019年に設立、2022年9月にグロース市場に上場したばかりの比較的新しい会社で、現在の時価総額も約45億円と上場企業の中ではかなり小さな会社です。

事業内容は顧客企業に対して動画や店舗データを活用したデジタルトランスフォーメーション(DX)を支援しています。

メインは動画を起点に企業のマーケティングDXを支援する『Videoクラウド』を展開しており、動画制作サービス・動画配信プラットフォームサービス・DXコンサルティングサービスなどを行なっています。

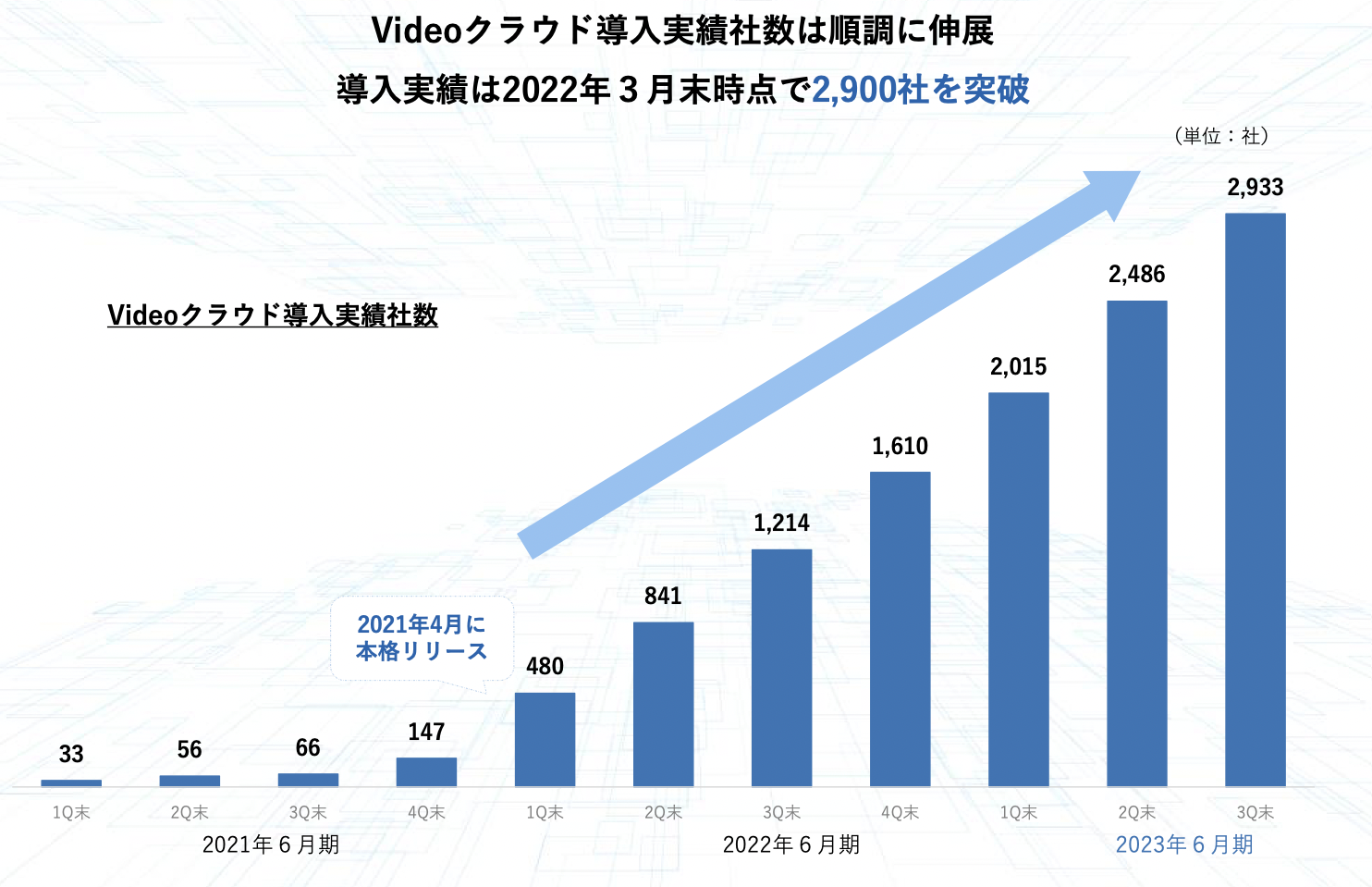

これまで3000社弱の企業との契約実績を持っており契約企業は増加傾向です。

(引用:ファインズ決算説明資料より抜粋)

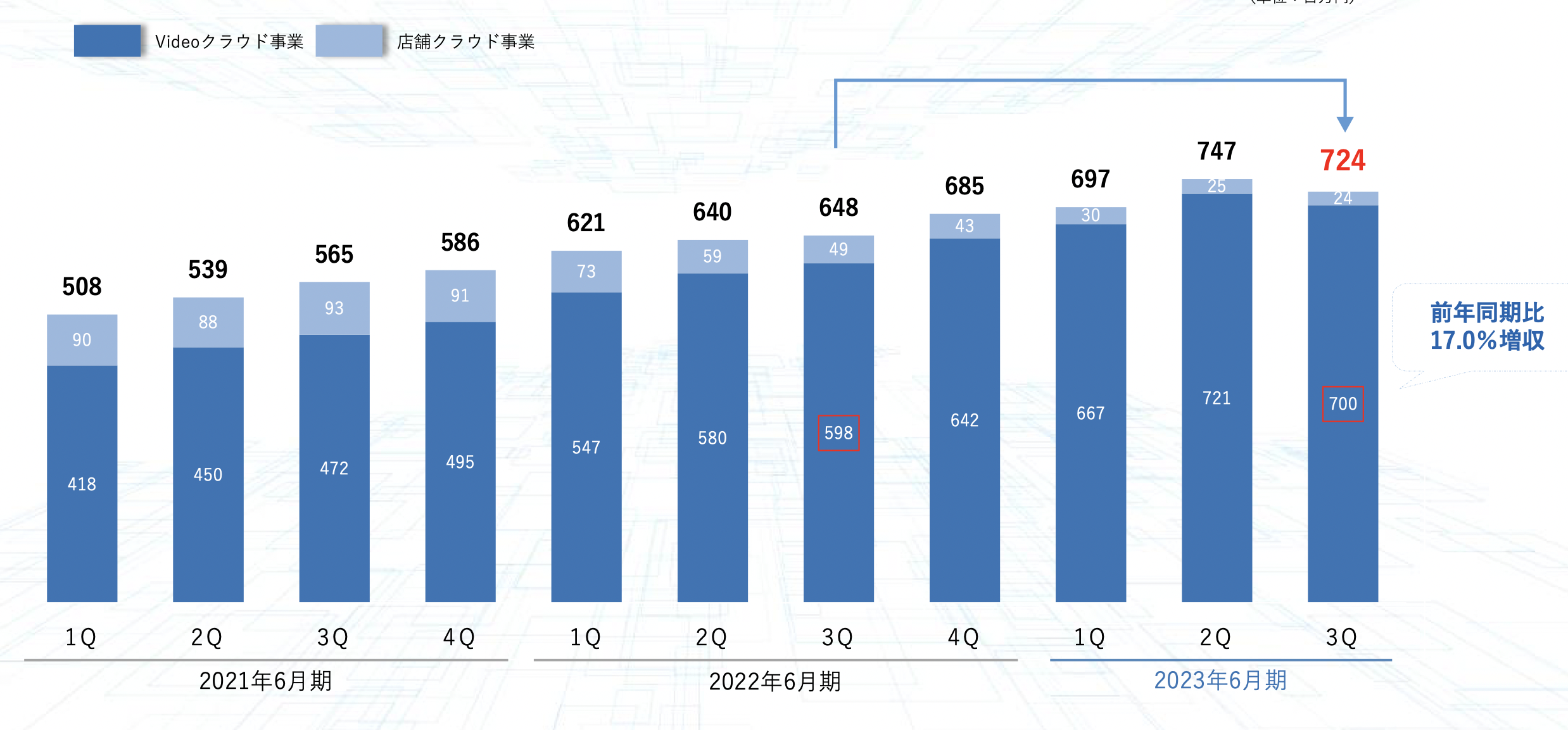

一方店舗クラウド事業に関しては店舗向け予約や顧客管理システムを活用した店舗DXを行なっていますが、2022年度以降は新規販売を停止し既存顧客のみの対応となっています。

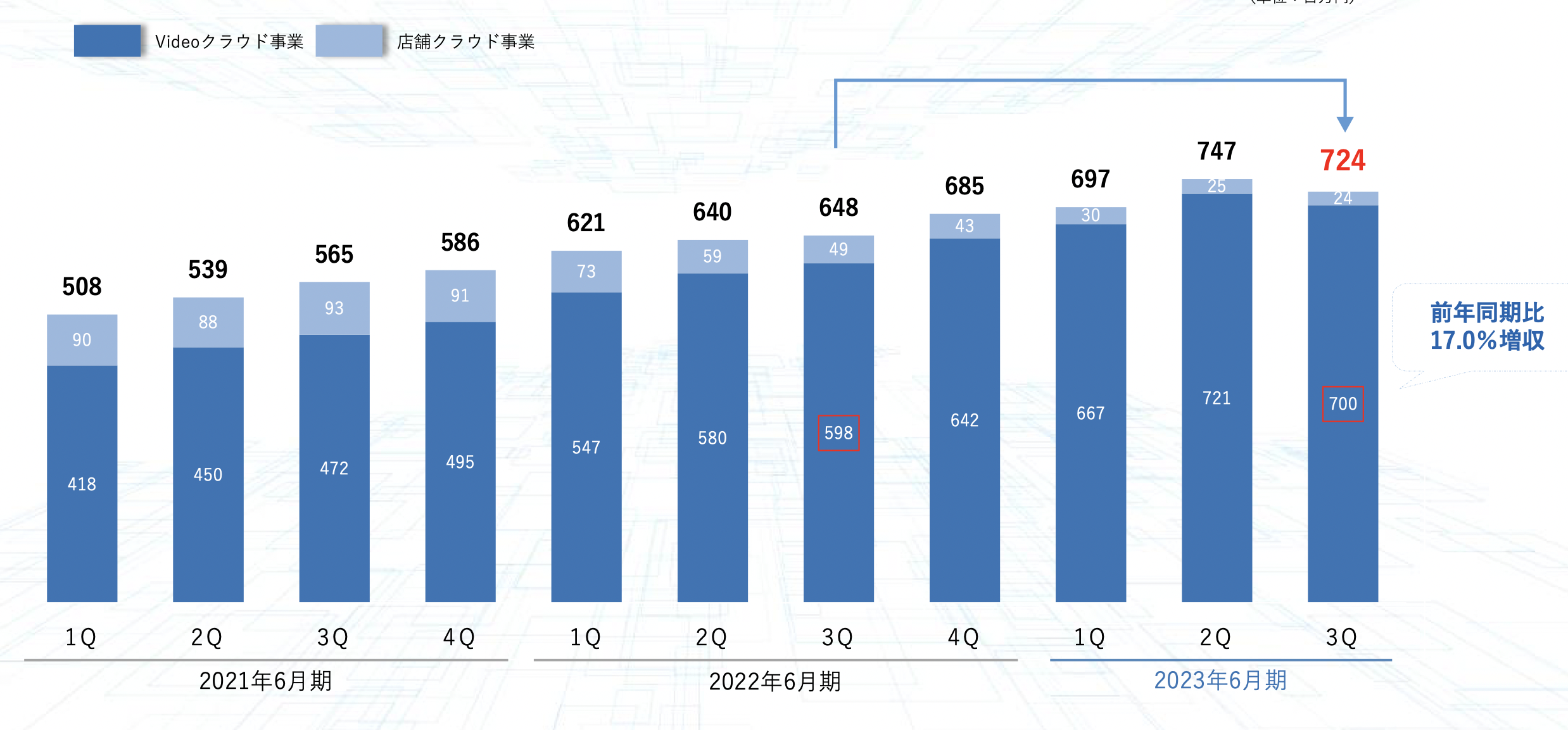

よって現在ファインズの売上のほとんどはVideoクラウド事業となっているのが特徴です。

(引用:ファインズ会社決算説明資料より抜粋)

では次にこれまでの業績を見ていきましょう。

これまでの業績

とは言ってもファインズはまだ上場して1年しか経過していないので、過去の業績のデータがそこまで多くないです笑

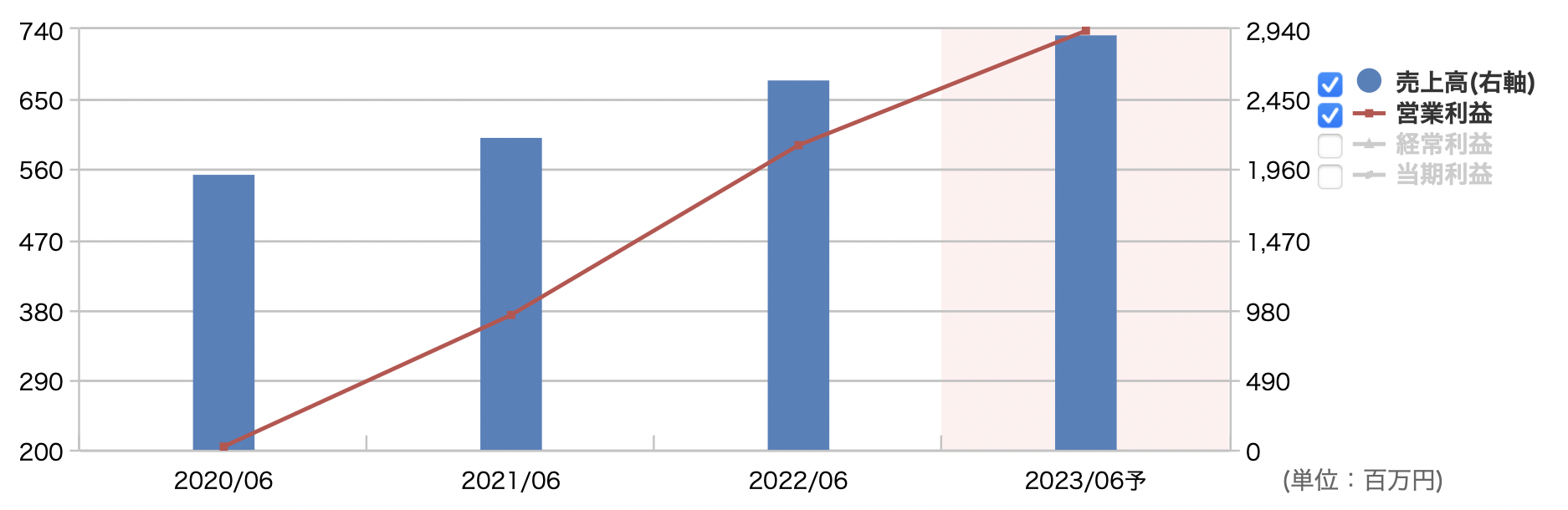

一応過去の売上と営業利益の推移のグラフが以下の通りです。

(引用:マネックス証券銘柄スカウターより)

見ての通り会社設立以降はずっと増収増益を達成しています。もちろん今期も増収増益予想です。

では次からは今年度以降のファインズの業績予想について会社予想と四季報予想を見ていきます。

ファインズの今後の業績予想について

ファインズは6月期決算なので実は次回の決算発表(2023/8/10)が本決算になるのもポイントです。

それを踏まえた上で今年度の会社予想が以下の通りとなります。

- 売上:29億円(+12.3%)

- 営業利益:7.3億円(+24.9%)

- 純利益:5.1億円(+21.4%)

- EPS:114.9円(+13.8%)

- 営業利益率:25%

2桁増収増益で営業利益率はなんと驚異の25%とかなりの高収益企業であることがわかります。

しかもファインズは7/14に業績予想を修正したばかりなのでおそらく8月の本決算はこの数字で間違いないと思います。

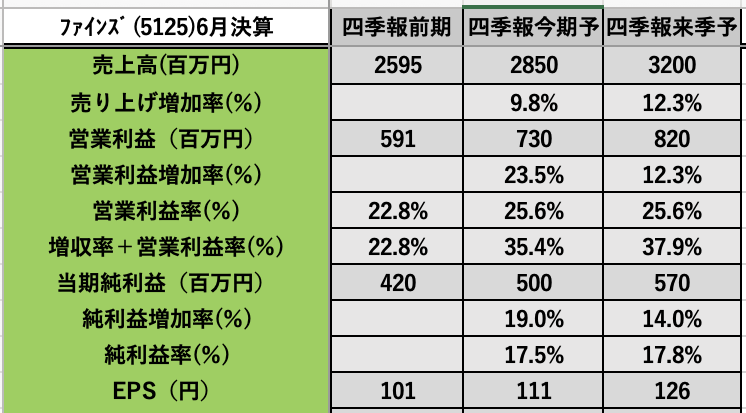

では次に今期・来期の会社四季報予想を見ていきましょう。

今期の売上についてはギリギリ2桁ではないもののおおよそ2桁増収増益予想で、来期も12%ほど増収増益予想となっており成長株としてはまずまずの数字ではないでしょうか。

また営業利益率は25%とかなり高収益企業です。

以上が会社予想と四季報予想になりますが、この数字だけを見るといい企業だと思いませんか?

ただこのファインズ、現在絶賛叩き売られている状態で上場以降株価は下落基調です!

では次にファインズのチャートと僕が推測した株価が下落している理由についてお話していきます。

ファインズのチャートと株価不調の理由

ファインズのチャートの確認

まずは日足チャートです。

(引用:株探、ファインズ日足チャート)

見ての通り株価は下落トレンド継続中です。

一時期は株価3桁まで下がりました。

週足チャートで見るとさらに株価の下落は鮮明です。

また特徴的なのは出来高が少ないことも重要なポイントです。要するに注目されていないってことですね。

(引用:株探、ファインズ週足チャート)

まさに『落ちるナイフ』状態で上場以降ずっと株価はさがってます。

現段階(2023/7/21時点)での株価情報は以下の通りです。

- 時価総額:45.9億円

- 株価:1011円

- PER:9.0倍

- PBR:2.83倍

- 配当金:なし

正直な感想ですが2桁増収増益で利益率も25%と高いにもかかわらず、PERが1桁で放置されている株を不動産関連以外で僕はあまり見たことがありません。

さすがに売られすぎでは?とすら感じています。

ではなぜファインズの株価がここまで下落しているのかについて個人的な推察をしていきます。

ファインズの株価が下落している理由

まずは結論ですが大きく2つの理由があります。

- KPIの数字の推移が微妙

- 会社から中期経営計画が発表されていない

KPIとは

「Key Performance Indicator」(主要業績評価指標)の略称で会社が独自で定める目標(商品販売数や新規採用者数など)を評価するための定量的な指標。

このKPIの数字の推移が上昇傾向の企業は株価が伸びやすい傾向にあります。

KPIの数字の推移が微妙

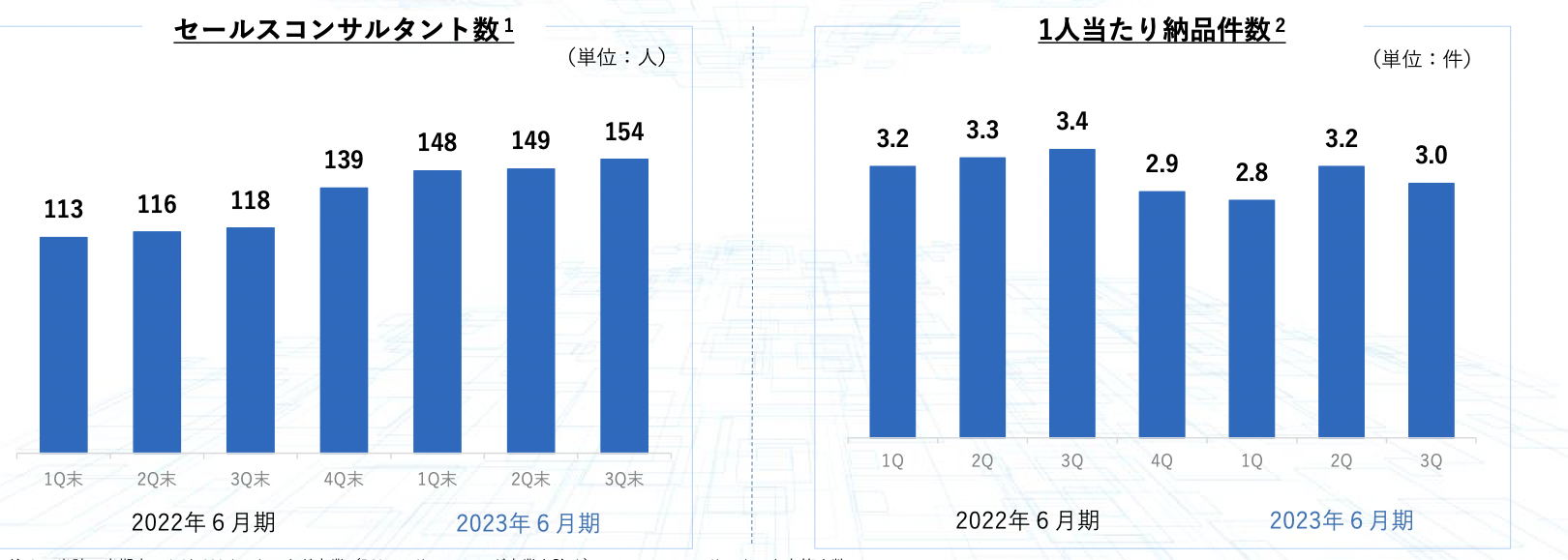

まずはKPIの数字です。ファインズは以下の指標をKPIに掲げています。

- セールスコンサルタント数(人材数)

- 一人当たりの納品件数

- 動画制作単価

- 内製率(自社のみで制作できている割合)

以下のグラフがそれそれのKPIの推移です。

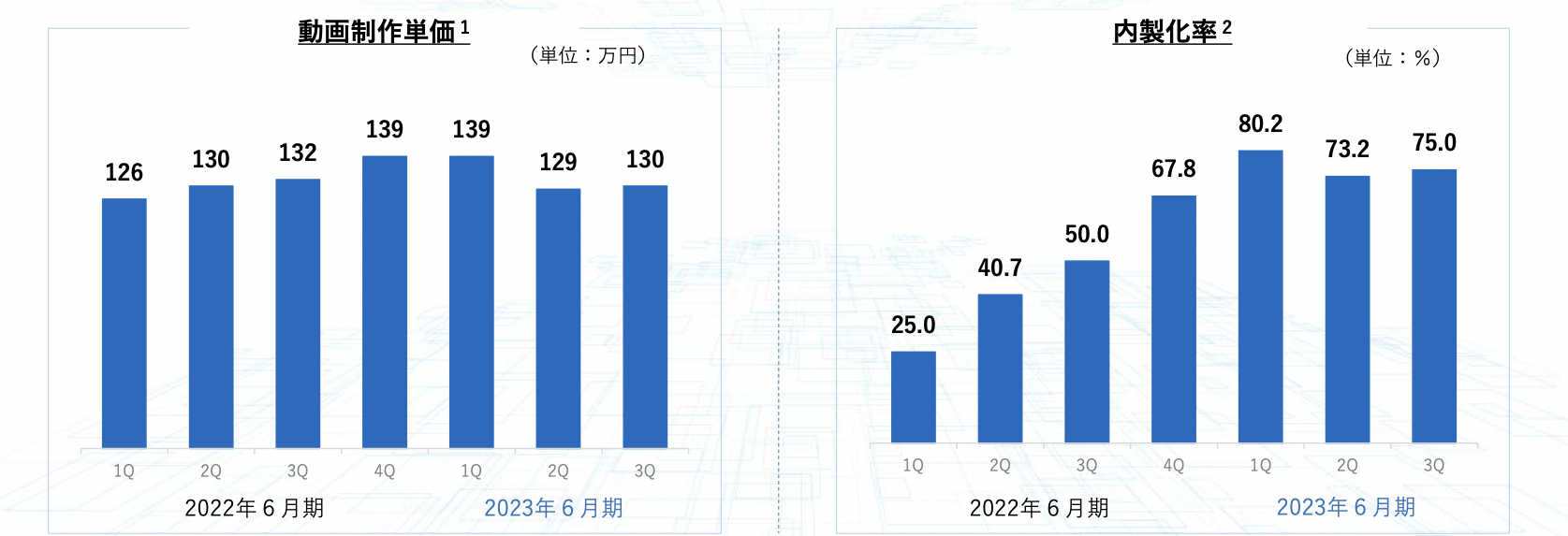

ここで問題なのが1人あたりの納品件数と動画単価の低迷です。

(引用:ファインズ決戦説明資料より抜粋)

この1人あたりの納品件数と動画制作単価の低下は直に売上と利益に直結する要因なので不安要素として認識しておく必要があります。

以下のグラフを見ても分かりますが、第3四半期決算では第2四半期と比べて主力であるVideoクラウド事業の売上が低下しています。

(引用:ファインズ決算説明資料より抜粋)

実際、第3四半期決算発表後にファインズは大きく株価が下落しました。

この動画制作単価と1人あたりの納品件数の低下について、会社側は昨今の景気後退懸念に伴う中小企業のコスト意識の影響による商談数の低下が原因と発言していますが本当のところは謎です。

可能性として景気に関係なく契約自体が少なくなってきている可能性はシナリオとして頭の中に認識しておく必要はあるのかなと思います。

そしても一つの大きな不安要素が今後の経営の数値目標が不明確ということです。

会社から中期経営計画が発表されていない

最近の上場会社は株主目線を重視する傾向にあり、3〜5年ぐらいの中期スパンの経営数字(売上や営業利益)の目標を示す『中期経営計画』を発表する傾向にあります。

株主にとっても中期的な経営目標を掲げている企業の方が、経営の意欲や社長の会社に対する熱意などが感じられるので投資しやすいです。

特に大きな目標数値を掲げて、実際に計画通り会社の規模が拡大している会社は株価も右肩上がりに上昇する(逆に計画未達だと株価は下がります)傾向にあるので、投資対象として中期経営計画の有無は非常に重要な要素となります。

ただファインズは上場して1年ほどが経ちますが未だ中期経営計画の発表がない状態です。

会社の中期の目標値がないこと、そして先日のKPIが微妙であることを考えるとファインズの将来性に不安を感じるのは当然といえば当然です。

「もしかして将来の成長に自信がないから発表できないんじゃないの?」

と思われても当然だと思います。

一応決算説明動画では今後発表する予定である趣旨の発言を社長はされていましたがそれがいつかはわかりません。

ただもし次回の本決算で中期経営計画が発表されて目標数字がそこそこいい数字であった場合は株価にとってはサプライズになるのでもしかしたらトレンドが変わるかもしれません。

個人的には上記不安要素があるものの、それを加味しても現在の株価は安いのではないかと思っているので、中期経営計画発表前に先回りしてエントリーすることも一つの戦略だと思います。

では最後に会社四季報予想に基づいた理論株価の算出をしていきます。

理論株価の算出方法については以下の記事で詳しく説明しているので合わせて読んでもらえると嬉しいです。

ファインズの理論株価

以下が四季報の数字をもとに抽出した理論株価の算出に必要な要素です。

- 予想EPS: 119円

- 平均営業利益増加率: 18%

- 過去のPERからみた期待できるPER1: 30倍

- 増益率から算出した期待できるPER2: 24倍

(基準PER15倍として3年先までの成長を折り込んだと仮定)

上記の結果理論株価は以下の通りとなります。

理論株価1:119×30=3570円

理論株価2:119×24=2856円

現在の株価が1000円ほどなので、四季報予想ベースで業績が伸びると仮定した場合、現在かなり割安に放置されていると思います。

もちろん先述の通り不安要素も多い会社ではあるので、四季報通りに業績が伸びるかは上場したばかりでデータも少なく不鮮明ではあることはご承知ください。

まとめ

今回は中小企業向けに企業コンサルDXを展開するファインズ(5125)の企業分析を行いました。

現状2桁増収増益を継続しており営業利益率も25%と高い中、PER1桁で放置されているので個人的には割安だなと認識しています。

しかし不安要素も多く、将来の経営目標が不鮮明であることや直近のKPIの数字がいまいちであることなど、リスクとして認識しておくべきこともあります。

ただ今後本決算を控えていることや、中期経営計画の発表などのカタリストも多く残っているので面白い銘柄ではないかなと個人的には感じています。

正直主力銘柄としては微妙な気もしますが、まだまだ上場したばかりで時価総額も50億円以下とかなりの小型銘柄なので、ポートフォリオの一部に組み入れることは面白いかもしれませんね。

チャート的には『落ちるナイフ』状態ですが指標的にも割安なので、トレンド転換した際は大きなリターンを得られるかも!?

なんせ100株で10万円ほどで購入できるので金額的にも投資しやすい企業ですからね。

もちろん投資は自己責任で絶対ではないものの、もし今回の記事がみなさんの投資判断の参考になってくれれば大変嬉しいです。

では今回は以上になります。

最後まで読んでいただきありがとうございました。