皆さんこんにちは。医師で投資家のジョーです。

最近は米国の銀行破綻や景気後退懸念などから相場も不安定で株価の変動も激しい時期が続いていますね。

特に僕が普段投資している小型成長株は4月に入ってマザーズ指数の下落が続き僕の資産も少し寂しい状況となってます。

しかし逆に言えばこういう株価が安くなっている時こそ成長株の絶好の仕込み時でもあります。

そこで今回は2023年3月に発売された会社四季報春号をすべて読破した僕が気になった小型成長株でかつ指標的にも割安な3銘柄を紹介していきます。

目安としては2、3年で株価2倍が狙える可能性のある株と思ってください。

なお普段僕がどのような指標を元に会社四季報で新規銘柄を発掘しているのかについては以下の記事で詳しく説明しているので参考にしてください。

早速ですが今回僕が気になった3銘柄は以下の通りです。

- キャリアリンク(6070)

- フロンティア・マネジメント(7038)

- ブリッジインターナショナル(7039)

この3銘柄は共に成長余力があり指標的にも割安なので、四季報予想通りの成長が実現すれば今後株価2倍以上も十分狙えるのではないかと認識しています。

今回の記事を読むことで割安成長株の選び方や、どのような株に投資するか迷っている方には投資判断の一助になると思うのでぜひ最後まで読んでくれたらうれしいです。

それではよろしくお願いします。

目次

【銘柄1】キャリアリンク(6070)

会社概要と現在の株価情報

1銘柄目は企業や官庁向けに人材派遣・業務請負を行っているキャリアリンク(6070)です。

現在の株価情報は以下の通りとなります。

- 時価総額:288億円

- 株価:2285円

- PER:4.9倍

- PBR2.3倍

- 配当利回り:4.8%

時価総額288億円と上場企業の中では比較的小型株の部類に入ると思います。

PERに至っては4.9倍と同業他社と比較してもかなり安い水準です。

また現在の配当利回りは4.8%と高配当株でもあります(なお別途株主優待でクオカードももらえます)。

ではキャリアリンクについてもう少し深堀りしていきましょう。

業績の推移

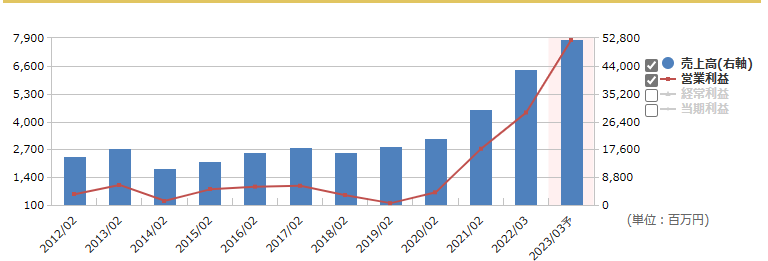

まずは近年の売上と営業利益の推移です。

(引用:マネックス証券銘柄スカウターより)

見ての通り2021年より売上、営業利益共に上昇傾向であり、今年度(3月期決算)も会社予想で売上525億(前年比+21%)、営業利益78億(前年比+76%)と大幅に事業を拡大しています。

事業拡大の要因としてはアフターコロナで人材派遣需要が増大したことや、マイナンバー案件などの特需要因もあったことがあげられます。

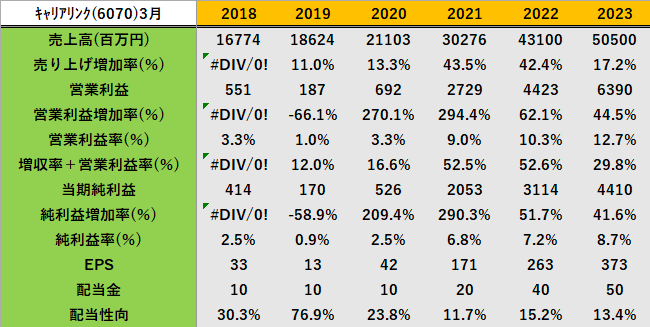

以下が近年のキャリアリンクの業績推移です。

ここ2,3年で売上、利益ともに急上昇しています。

また営業利益率も9→10.3→12.7%と年を追うごとに増加しており、人件費増以上に利益を上げることが出来ている点も評価できます。

次に会社四季報をもとに理論株価と現在の株価の乖離を見ていきます。

理論株価の算出方法については以下の記事で説明しているので良ければ合わせて読んでください。

四季報予想と理論株価

では四季報予想とそれをもとに僕が試算した理論株価を見ていきましょう。

上記が会社四季報予想値です。

なおこの数字はキャリアリンクが提示している中期経営計画の数字よりかなり強気の数字を提示しているのは留意しておく必要があると思います。

(引用:キャリアリンク中期経営計画資料より抜粋)

上記の四季報予想の数字から僕が算出した理論株価算出するのに必要な因子は以下の通りです。

- 予想EPS:410円

- 平均営業利益増加率:30%

- 過去のPERからみた期待できるPER1:18倍

- 増益率から算出した期待できるPER2:23倍

よって理論株価は以下の通りとなります。

理論株価1:410×18=7380円

理論株価2:410×23=9430円

現在の株価が2300円ほど(2023/4/7時点)なので四季報通りの業績となれば株価は3倍以上になる計算です。

ただし先述の通り会社予想よりも四季報がかなり強めの数字を出しているので注意は必要ですが、それでも2倍は狙えるポテンシャルはあるのではないかと認識しています。

チャートとまとめ

最後にチャートの確認です(日足と週足)。

(引用:株探、キャリアリンク週足チャート)

(引用:株探、キャリアリンク日足チャート)

見ての通り株価はあまり元気がないのが現状です(笑)

しいて言うなら週足チャートは52週移動平均線が抵抗線になってそうなので購入を検討してもいいのかなということと、日足チャートで出来高を伴って上昇している個所があることです。

なおチャートの読み方などの基本的なテクニカル分析は以下の記事で詳しく解説しています。

実はこの上昇は2023/3/16に業績の上方修正を行ったことと、配当金を50円から110円に大幅増額したことがあげられます。

ちなみに現在キャリアリンクの配当利回りは4.8%なので高配当株でもあります。

ただし株価が軟調な理由としてはコロナ特需で上がった側面があることと、今後の景気後退懸念による利益確定売りが出ていることが予想されます。

人材派遣業はどうしても景気に左右される側面があるのでそこは注意が必要かと思います。

ただそれを加味したとしても現在のPER5倍割れは個人的には割安だと判断したため今回紹介しました。

では以下がキャリアリンクのまとめです。

- コロナ禍以降、売上・利益ともに急上昇

- 現在の増益ベースでPER5倍割れはかなり割安

- 配当利回りも高い(4.5%以上)

- 四季報予想と会社の中期経営計画の数字に若干の乖離あり(四季報の方が強気)

- コロナ特需による業績拡大と景気後退懸念は念頭に入れておく必要がある

【銘柄2】フロンティア・マネジメント(7038)

会社情報と現在の株価情報

2銘柄目は経営コンサルや再生支援、M&A助言を手掛けるコンサルト会社のフロンティアM(7038)です。

現在の株価情報は以下の通りです。

- 時価総額:105億円

- 株価:914円

- PER:15倍

- PBR: 3.5倍

- 配当性向30%目標

フロンティアMも時価総額100億と小型株の部類に入る会社です。

現状はPER15倍と指標的にも割安感が出てきたので今回紹介しました。

では業績を見ていきましょう。

業績の推移

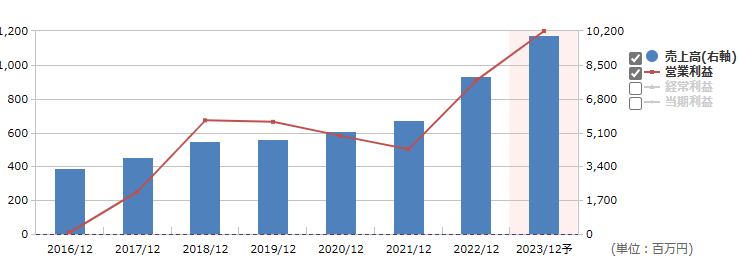

以下が近年のフロンティアMの売上と営業利益の推移です。

(引用:マネックス証券銘柄スカウター)

見ての通り売上高については増収を続けています。営業利益は2020、2021年度は減益となっています。昨年度は増益となりました、

今期予想も売上高100億円(前年比+26%)、営業利益12億円(前年比+32%)と増収増益予想です。

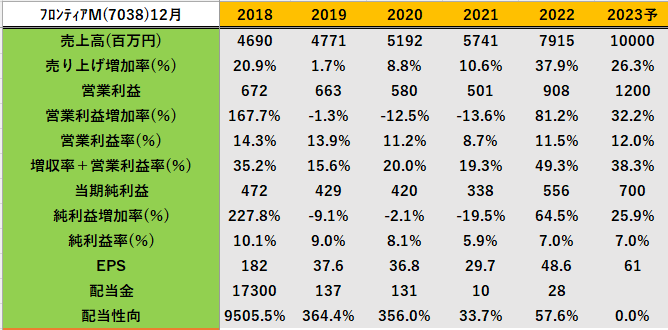

次に近年のフロンティアMの業績推移です。

見ての通り売上高については順調に増加しているものの、営業利益増加率が年によってムラがあり、営業利益率(営業利益/売上)もまちまちです。

この営業利益率が経時的に増加していないことは現在のPERは15倍と比較的成長株の中では低い値になっている1つの理由と思われます。

では四季報予想とそれに基づいた理論株価の算出に移ります。

四季報予想と理論株価

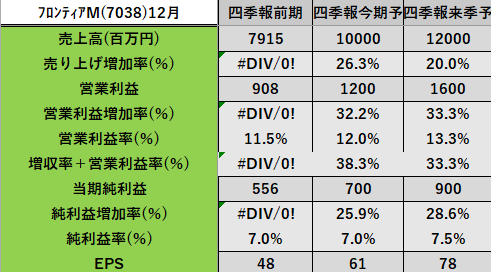

以下が会社四季報で記載されている来年度までの業績予想です。

今期・来期にかけて売上高は約20%、営業利益は約30%増加する予定で、営業利益率も10%以上で年を追うごとに増加する予測です。

正直この予想が本当に達成できるのであれば現在のPER15倍はかなり割安です。

(もちろんこの予想通りに会社が成長するかどうかは現段階ではわかりません)

また過去の高値安値PERは以下の通りとなります。

見ての通り現状のPER15は過去の推移と比較してかなり低い値となっているんですよね。

では四季報予想の数字から理論株価算出するのに必要な因子が以下の通りとなりました。。

- 予想EPS:70円

- 平均営業利益増加率:32%

- 過去のPERからみた期待できるPER1:45倍

- 増益率から算出した期待できるPER2:28倍

よって理論株価は以下の通りです。

理論株価1:70×45=3150円

理論株価2:70×28=1960円

フロンティアMも現在の株価と比較して四季報通りの成長ができた場合は株価が2~3倍になる可能性があります。

チャートとまとめ

以下がフロンティアMの週足・日足チャートになります。

(引用:株探、フロンティアM週足チャート)

(引用:株探、フロンティアM日足チャート)

見ての通り週足・日足チャート共に株価は右肩下がりとなっています。

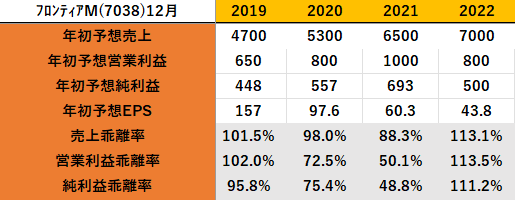

フロンティアMの株価が軟調な理由の1つに会社が提示している通期予想に対する業績達成率がよくないことがあげられます。

通期予想とは本決算(第4四半期決算)時に会社から提示される次年度の売上や営業利益、純利益予想のことを言います。

以下の表はフロンティアMの本決算の時点で発表された来期の通期予想とその通期予想に対する実際の達成率になります。

見ての通り達成率100%以下が目立ちます。

基本的に通期予想を達成できなかった場合、投資家の期待が下がるので株価の下落要因になることが多いです。

2022年度に対しては本決算時の通期予想は達成してますが、実はこの後一度上方修正をしており、その上方修正に対してその年の決算が未達であったため、大きく売られた結果となっています。

たから現在PERが15倍なのです。

よって四季報や会社の予想通りの業績拡大が達成できれば現在PER的には割安なので株価が上昇する期待が持てます。

ただ過去の業績を見る限り、予想未達の可能性も頭の中に入れておく必要はある銘柄だと思います。

そこは毎四半期の結果を注視しながら投資判断を行うのがいいでしょう。

個人的には5月に第1四半期決算があると思うので、その結果が予想通りに進んでいるのを確認してから投資しても遅くはないと思います(決算が良くて仮に上がったとしても割安には変わらないので)。

それではフロンティアMのまとめです。

- 現在PER15倍と過去と比較しても割安水準

- 配当性向30%と配当もある程度期待できる

- 四季報や会社予想通りの業績となれば株価上昇が期待できる(3倍以上も)

- 会社予想に対する決算未達率も多いので四半期決算の通期予想に対する進捗状況を判断することは必須(明らかに悪ければ損切りも必要か)

【銘柄3】ブリッジインターナショナル(7039)

会社概要と現在の株価情報

最後の銘柄は電話やメール(SMS)を活用したインサイドセールス(非対面型営業)で法人営業を支援するサービスを展開しているブリッジインターナショナル(7039)です。

現在の株価情報は以下の通りです。

- 時価総額:102億円

- 株価:2702円

- PER:16.2倍

- PBR: 2.88倍

- 配当なし

こちらも時価総額100億ほどの小型株でPER16倍とそこまで割高感はありません。

では過去の業績を見ていきましょう。

業績の推移

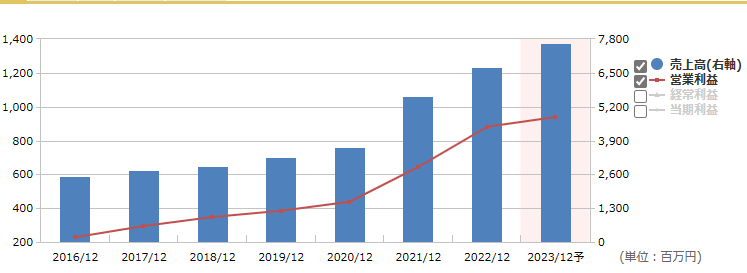

以下がブリッジインターナショナルの売上高と営業利益の推移です。

(引用:マネックス証券銘柄スカウターより)

2016年度以降常に増収増益を達成しており、まさに成長株の名に恥じない業績拡大をしています。

特に2021年以降は業績拡大の勢いが増しているのがわかりますね。

なお今期(2023年度12月期)の会社業績予想は売上高76億円(前年比+14.2%)、営業利益9.3億円(前年比+6.6%)、純利益6.2億円(前年比+5.9%)となっております。

正直会社予想を見る限り売り上げや利益の伸びがいまいちなのでは?と思った人も多いのではないでしょうか。

実はこの会社は通期予想を毎年控え目に出す傾向があるのです。

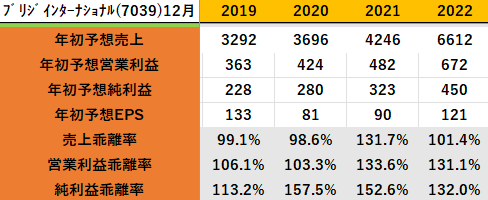

以下の表をご覧ください。

見てのとおり営業利益や純利益に関しては毎年会社が当初提示した通期予想よりも高い実績を上げているのがわかります。

先ほどのフロンティアMとは逆のパターンですね(笑)

ですので会社予想は控え目ではありますが、実際は予想以上の実績を達成する可能性も期待できるのではないかと推測しています。

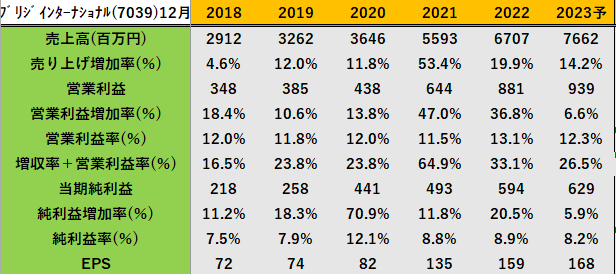

続いてはブリッジインターナショナルの過去の業績の数字です。

売上、営業利益、純利益共に毎年2桁成長を続けています。

ではこれらの過去の業績を踏まえたうえで四季報予想と理論株価を見ていきましょう。

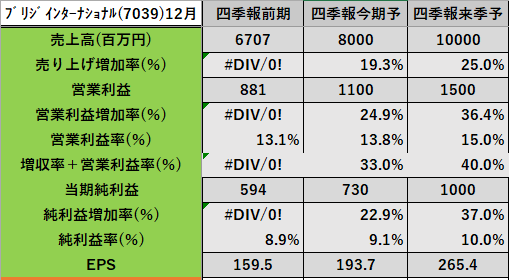

四季報予想と理論株価

以下が四季報予想の数字です。

売上高は平均20%、営業利益は平均30%増加する見込みで営業利益率も年を重なるごとに増加していくことは評価できます。

四季報予想の数字から理論株価算出するのに必要な因子は以下の通りとなります。

- 予想EPS:229円

- 平均営業利益増加率:30%

- 過去のPERからみた期待できるPER1:29倍

- 増益率から算出した期待できるPER2:26倍

よって理論株価は以下の通りです。

理論株価1:229×29=6641円

理論株価2:229×26=5954円

現在の株価が2700円ほど(4/7時点)なので四季報予想通りの成長が達成できれば株価2倍以上も夢ではありません。

チャートとまとめ

では最後に現在のチャートを見ていきましょう。

(引用:株探、ブリッジインターナショナル週足チャート)

(引用:株探、ブリッジインターナショナル日足チャート)

週足、日足共に株価はヨコヨコといった感じです。ただ週足ではダブルボトムを形成しているようにも見えるので順調に業績が伴えば株価が上昇する可能性は十分あるのかなと思います。

ではブリッジインターナショナルのまとめです。

- 上場後毎年2桁の増収増益を達成

- 会社予想は毎年控え目に提示する傾向があり、今期も予想以上の売上・利益を出してくる可能性は十分にある

- 四季報予想並みに成長すれば2、3年で株価2倍以上も狙える

- 増収増益率を加味すると現在のPER16倍は比較的割安

- 配当はない

まとめ

今回は2023年度会社四季報春号を読破した僕が四季報予想をベースに今後2,3年で株価2倍以上を狙える可能性のある割安成長株を3つ紹介しました。

あくまで四季報予想を元に判断しているので、今後企業が四季報通りの業績を示せなかった場合は株価が下がる可能性もあるのでその点はご承知ください。

ただこのように数字で客観的に判断することは投資の世界ではとても大事です。

今回の記事を読んで投資の参考にしていただければ僕もうれしいです。

今後は本決算シーズンに突入するので、ますます日本株式投資市場は値動きが激しくなるかと思いますが日々コツコツと頑張ってみんなで億り人を目指しましょう!

では今回は以上です。

最後まで読んでいただきありがとうございました。