皆さんこんにちは。医師で投資家のジョーです。

最近『貯蓄から投資へ』をスローガンに周りの人も徐々に資産形成を始めている人が増えてきている印象です。

ところで皆さん普段株式投資は長期目線で行っていますか?

近年はインデクス投資や高配当投資などが注目されている影響もあって、複利の力を生かして長期目線で投資を行う方も多いかと思います。

さらに来年からは新NISA制度も始まることから、ますます長期での株式投資が注目されることは間違いないでしょう。

実際僕も基本は長期投資を行っています。

ただ本当に株式投資は長期投資だけ行っていればいいのでしょうか?

そこで今回は僕なりの長期株式投資のメリットとデメリットをお話していこうかなと思います。

長期投資のメリットはもちろんのこと長期投資のデメリットを知ることで、皆さんの投資パフォーマンスの向上につながればうれしいです。

それではよろしくお願いします。

目次

長期株式投資のメリット3選

長期株式投資はほかの資産アセットよりも利益率が良い

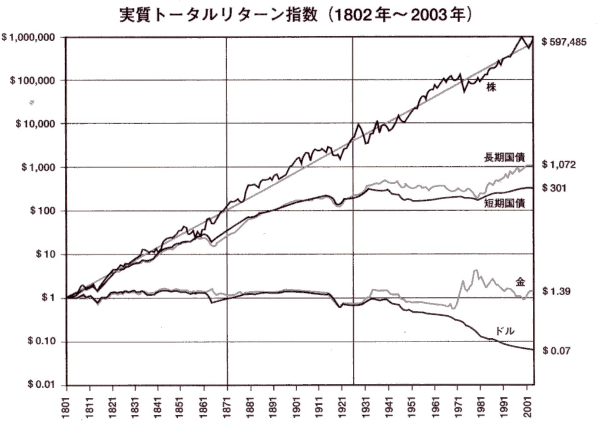

まずはなんといっても株式は最強の資産であり、過去の歴史上他の投資アセットと比較してリターンが最も高いことがあげられます。

以下のグラフはジェレミー・シーゲル著『株式投資の未来』で紹介されている有名な長期間の各資産アセット別のリターンを示したものです。

〔引用:株式投資の未来〕

このグラフは1801~2001年の200年間に1ドルを各資産アセットに投資した場合のリターンを表しています。

見ての通り株式は他の資産アセットと比べて、ずば抜けてパフォーマンスが良く年約6.7%のリターンを出しています(長期国債3.5%、短期国債2.7%、ゴールド0.6%、米ドル-1.4%)

なぜ株式が他の資産アセットと比べてリターンが高くなるのでしょうか?

それは株式の価値が実体経済の拡大や企業成長によって上昇するからです。

世の中の経済成長が進むことで最も恩恵の受けることができる資産アセットが株と言われています。

現代の資本主義社会が続く限り人の労働によって発展する経済成長の恩恵を一番に享受できるのが株なので利益率が高くなる傾向にあります。

このように株式は最も利益率の高い資産アセットなので、長期保有することで保有年数を重ねるごとに複利で資産が増加することが期待できます。

税金の繰り延べができる

次は税金です。

日本株の場合一度株式を売却すると値上がり益の約20%が税金になります。

ただし株式投資のメリットの1つが『含み益には税金が発生しない』ことです(ただし途中で支払われる配当金には税金がかかります)。

これは表現を変えると“税金の繰り延べ”をしているようなものです。

もし短期投資で1年に何度も売買を繰り返していると、そのたびに20%の税金分だけ株式評価額が減少します。

一方で長期投資の場合は1度の税金の支払いで済むため売却直前まで税の繰り延べを行うことができるので、評価額を下げることなく資産の増加が期待できます。

売買判断回数が少なくて済む

売買判断回数が少ないことで短期的な市場変動を気にする必要もなくなり、過度に相場に張り付く必要がなくなります。

短期投資であれば市場変動要因となる経済・政治のニュースやチャートの変化などをチェックする必要があるので長期投資と比べても労力を要します。

もし短期投資と長期投資のパフォーマンスが同じだった場合、コストパフォーマンスの観点では長期投資に軍配があがります。

その他売買が多いほど手数料がかかるので金銭的にも売買判断は少ないに越したことはありません。

長期株式投資のデメリット3選

次に長期投資のデメリットについてお話します。

上記の通り長期投資自体はメリットも多く、大多数の人にとって最適解であることは間違いないです。

ただしデメリットも抑えておくことで投資手法の幅が広がりパフォーマンスの向上につながると思います。

それでは長期投資のデメリットを見ていきましょう。

短期投資と比較して時間効率が悪いことがある

以下のチャートをご覧ください。

(引用:株探)

これは日経平均の週足チャートになります。

見ての通り日経平均はここ1年26000円~28000円の間を推移しており、このような一定の値幅の間で株価が上下する相場を『レンジ相場』と言います。

もし長期目線で購入した株のチャートがこのようなレンジ相場となった際は大きな値上がり益を狙うことができません。

日経平均を仮に26000円で購入できたとしても、最大で2000円ほどの値上がり益しか享受できないことになります。

ただもし日経平均がレンジ相場になっていると気づいた場合どうでしょう?

「26000円で買って28000円付近で売って、再度26000円になったら買う」みたいな短中期目線で投資を繰り返すことで2000円の値幅を何度か取りに行くことができます。

このようにレンジ相場の場合は長期投資よりもある程度の値幅を想定して短期売買を繰り返すことで長期投資では1年で2000円しか値上がり益がとれないものの、短期売買を繰り返すことで利益が4000円、6000円と大きくなるので時間効率が良くなります。

逆に綺麗な上昇トレンドを継続している株は長期投資が有利となるので、投資をする前にチャートの形を確認して長期・短中期のどちらで投資を行うのかを決めることは有用です。

長期間資産を株として保有すること自体がリスクである

インデックス投資などでよく言われていることですが、株式は長期で持つことでリスク(値動きの幅)が小さくなります。

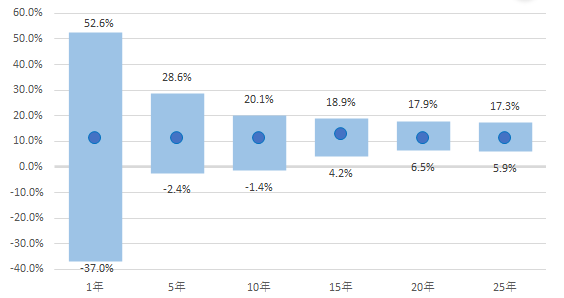

以下の表は名著『ウォール街のランダムウォーカー』で示されている1950年~2017年のS&P500 の保有期間別のリスクとリターンの違いです。

〔引用:ウォール街のランダムウォーカー〕

見ての通りS&P500を1年保有した場合のリターンは‐37%~52.6%と大きな振れ幅となります(リスクが高い)。

一方で20年間長期投資を行った場合はリターンが6.5%~17.9%と値動きの振れ幅が小さくなります(リスクが低い)。

このように株式は長期保有することでリスクを軽減でき一定のリターンが得られます。

ただし大前提として株式自体がリスク資産であることは忘れてはいけません。

株式は一般的に『ハイリスク・ハイリターン』でありほかの資産アセット(現金や債券など)と比較してもリスクが高い分リターンが高いと言われています。

株式を長期保有することでリスクが減るのは事実ですが、それでも他の資産と比較するとリスクが高い(値動きが激しい)資産なのです。

長期投資でリスクが下がるのはあくまで同じ株式アセット内の話です。

一方短期投資であれば、資産をリスクにさらす時間が少なくなるので相対的にリスクは下がります。

また短期投資で損切りライン(例えば5%下がったら損切りするなど)をあらかじめ設定することでリスクを自分でコントロールできることも短期投資のメリットとなります。

ぶれない精神力が必要

個人的にはこれが長期投資の一番のデメリットだと思います。

どんな優良株でも永遠に右肩上がりで株価が上昇することはありません。景気後退や突然の災害などで株価は容易に下落するものです。

このような上下する株価変動に鉄の心をもって株を保有し続けることができる人って実際どのくらいいるのでしょうか?

株は『安く買って高く売る』が鉄則なので、もし暴落して持ち切れず安値で売却してしまった場合損失は当然大きくなります。

さらにその保有期間が数年単位の株であった場合、時間的損失もはかり知れません。

これが短期投資であれば、あらかじめ損切りラインを設定することで仮に自分の想像していた値動きと違って下がった場合でも最小限の損失で済みますし、かつ長期間塩漬けになるリスクも減ります。

人間は感情に左右されやすい生き物なのでマインド面においてはやはり短期投資に軍配が上がります。

まとめ

今回は長期投資のメリット・デメリットについてお話ししました。

僕は基本的には長期投資をお勧めする派ですが、市場状況や感情の面で短期投資が有利になる場面があるのも事実です。

投資手法は人それぞれですが、僕は基本長期投資を行いつつ、資金の一部は市場環境の変化をとらえながら短中期の値動きを取りに行く手法を行っています。

長期投資だけだと市場がレンジや下落トレンドの場合にマイナスを何もせずに見ているだけになってしまうのでつらいです(笑)

僕はそこまでメンタルも強くないので長期投資と短期投資を織り交ぜる手法が自分には合っています。

もし短中期投資を行うのであれば手法として順張り投資がお勧めです。

日足チャートが右肩上がりの株をトレンドが崩れるまで保有し、トレンドが変わった段階で利益確定もしくは損切りを行う手法です。

この方法はあらかじめ損切りラインを定めることになるので、市場環境の悪化で株価が下落したとしても客観的に損切りすることで損失を抑える(リスクを軽減する)ことができます。

株は勝つことより負けないことが重要です。

このブログでは『順張り株式投資日記』という企画で企業業績が良くチャートでも上昇トレンドを形成している株にテクニカル分析を用いて短中期で投資を行っている記事も公開しています。

普段僕が行っている投資判断やエントリーポイント、損切りラインの設定など短中期投資において大事なことを発信していますので興味のある方は是非以下の記事を参照ください!

<元本200万からの『順張り株式投資日記』始めました!>

https://drjoe-blog.com/stockdiary1/

投資手法は十人十色ですが、大事なことはリスク許容度の範囲内で自分に合った投資手法を模索していくことです。

今回の記事がみなさんの投資手法の参考になればうれしいです。

今後も『投資で人生を豊かに』をスローガンに株式投資の情報を配信していきます。

では今回も最後まで読んでいただきありがとうございました!