みなさんこんにちは。

最近銘柄分析記事を書くことにハマっている医師で投資家のジョーです。

2回連続で個別株の銘柄分析記事を書きましたが、自分の銘柄理解の整理もできていいアウトプットになっています。

やっぱ個別株投資とブログって相性いいですね笑

そして今回も四季報で気になった個別銘柄についてお話しようと思います。

今回のテーマは『M&A』です。

個人的にはM&Aは少子高齢化による経営者の高齢化や後継者不足が深刻になっている日本において今後10年続くメガトレンドだと認識しています。

またM&A関連銘柄は2021年あたりまではかなりイケイケで指標的にも株価は割高でしたが、現在はかなり調整が進んで比較的手に届きやすい株価まで下落しています。

(ただし1銘柄だけ化け物級に割高なので詳細は後述します)

そんなメガトレンドで、少しずつ割安感が出てきたM&A関連銘柄ですが、今回僕が特にお勧めする銘柄は公認会計士、税理士出身者主体で中堅・中小企業向けにM&A仲介業務を行っているストライク(6916)です。

実はこの銘柄以前から時折監視していましたが、今回の四季報を確認して割安感が出てきたので紹介することにしました。

なお四季報で割安成長株を見つける方法については以下の記事で詳しく説明しているので合わせて読んでもらえると大変嬉しいです。

それではストライクの事業内容や過去の業績、他のM&A会社との比較、理論株価などを順に見ていきましょう。

それではよろしくお願いします。

目次

ストライク(6196)の会社概要とこれまでの業績

ストライクの事業内容

ストライクは東京プライム市場に上場している時価総額600億円超のM&A仲介会社です。

公認会計士・税理士出身者主体に中堅中小企業向けにM&A仲介業務を行っています。

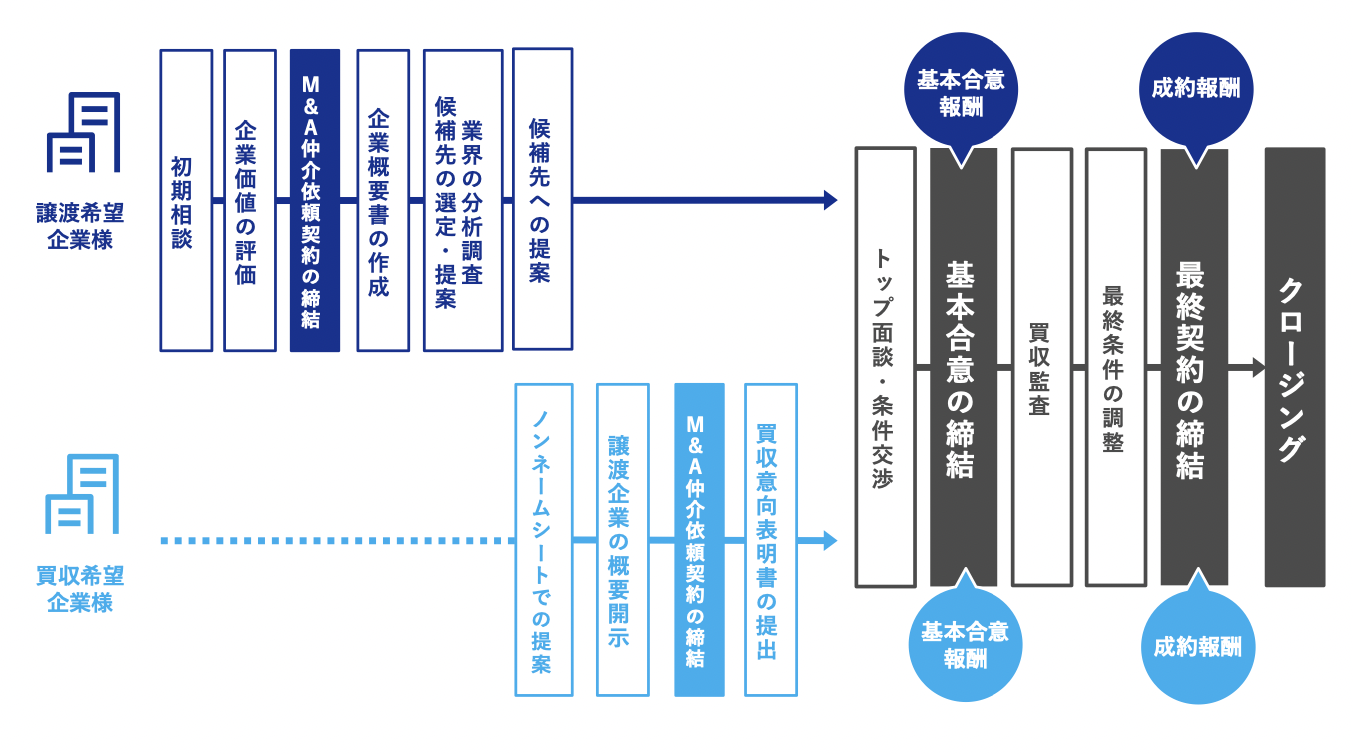

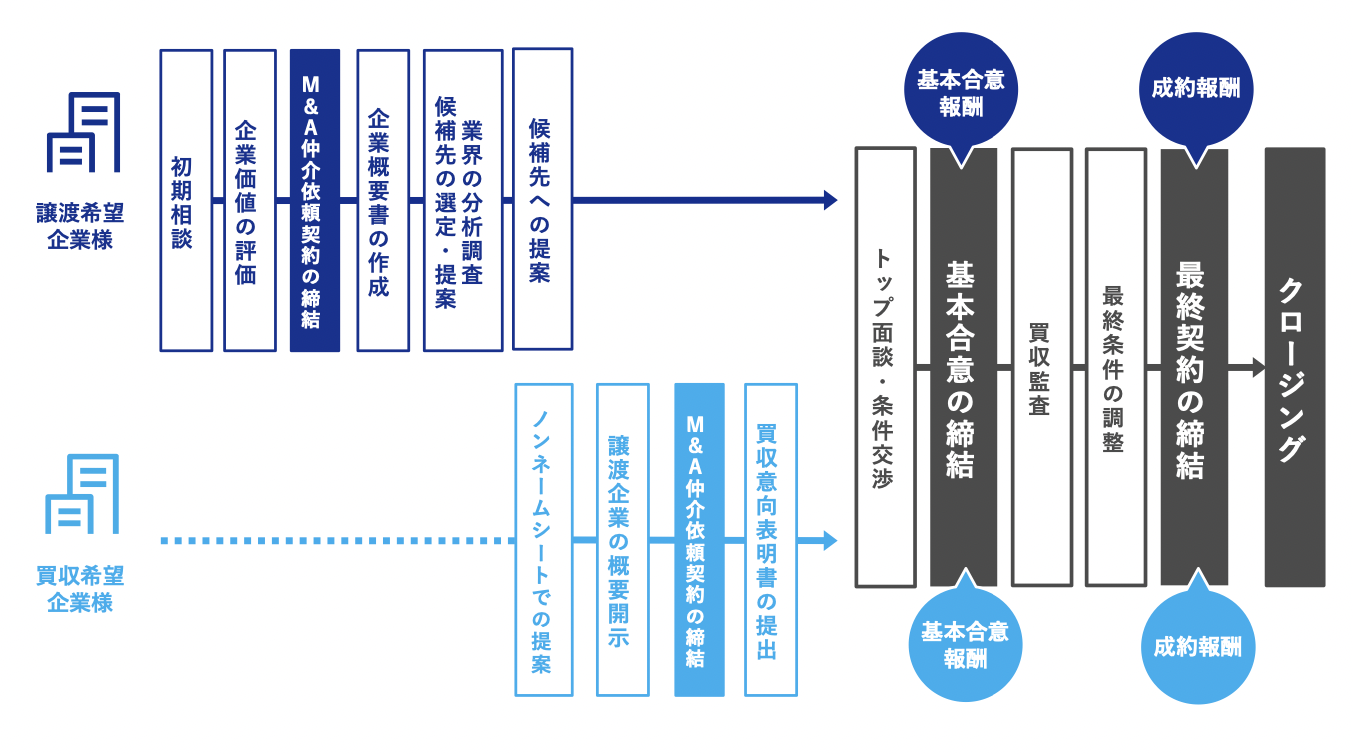

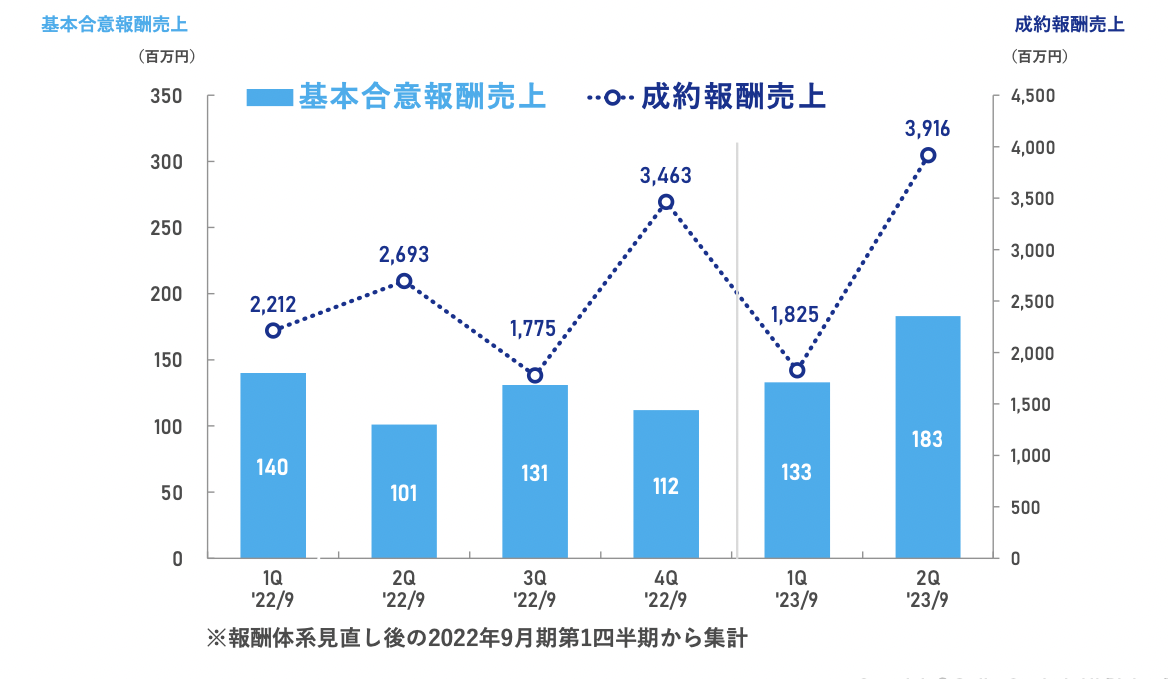

収益構造は譲渡先・買取先の双方から仲介報酬を得る基本合意報酬と成約報酬が主な収益モデルとなっています。

ポイントは基本合意報酬と成約報酬を計上するのにタイムラグがあることです。

(引用:ストライク決算説明資料より抜粋)

ちなみに成約報酬の方が単価は高いのが特徴です。

詳細は後で説明しますが、この基本合意報酬と成約報酬にタイムラグがあることでストライクの四半期ごとの売上はかなりばらつきがあります。

ストライクは現在国内主要8都市に事業所を設けて全国展開をしている会社で、さらに出身母体が税理士なので各地域の税理士協合組合と業務提携をしていることが特徴です。

この業務提携によって顧客基盤を持つ税理士団体とM&A仲介を専門とするストライクが協力することで、M&A成約増加が期待できることは大きなメリットとなります。

では次にストライクの過去の業績について見ていきましょう。

これまでの業績

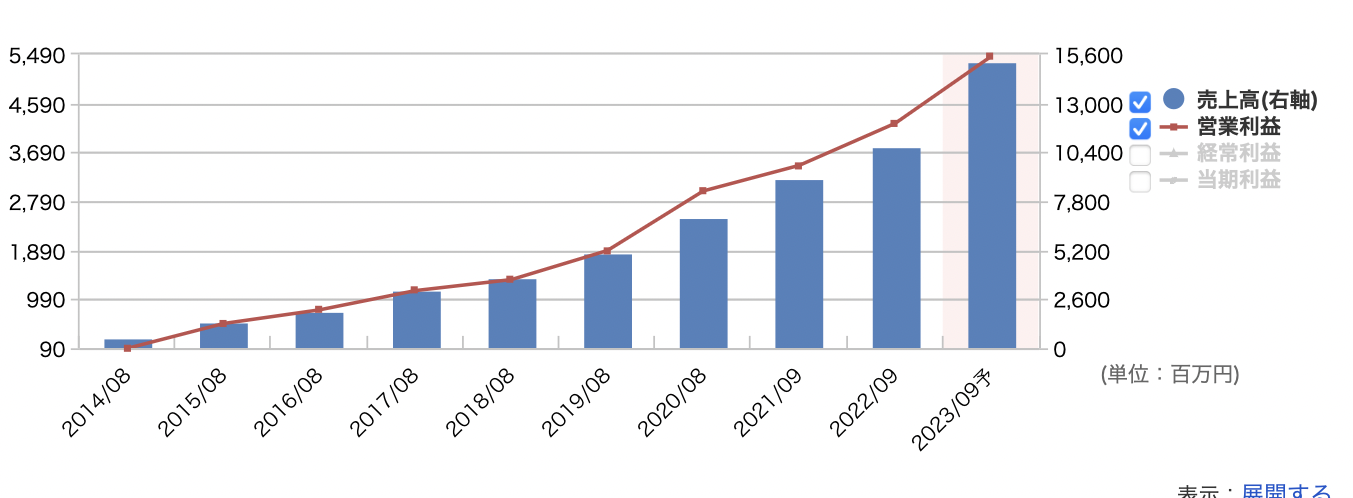

以下が過去の売上と営業利益の推移です。

(引用:マネックス証券銘柄スカウターより)

見ての通り毎年増収増益を達成しており過去の業績は文句ない数字だと思います。

なお過去5年・3年の成長率と利益率は以下のとおりです。

【5年平均】

売上成長率:+27.7% 営業利益成長率:+29.2%

純利益成長率:+29.3% 平均営業利益率:38.8:%

【3年平均】

売上成長率:+27.5% 営業利益成長率:+29.9%

純利益成長率:+29.3% 平均営業利益率:40.2%

売上と営業利益については約30%の成長で、営業利益率は40%とかなりの高収益企業です。

また好業績であるため配当金に関しても利回りは高くありませんが、配当性向25%を目処に上場以来連続増配しています。

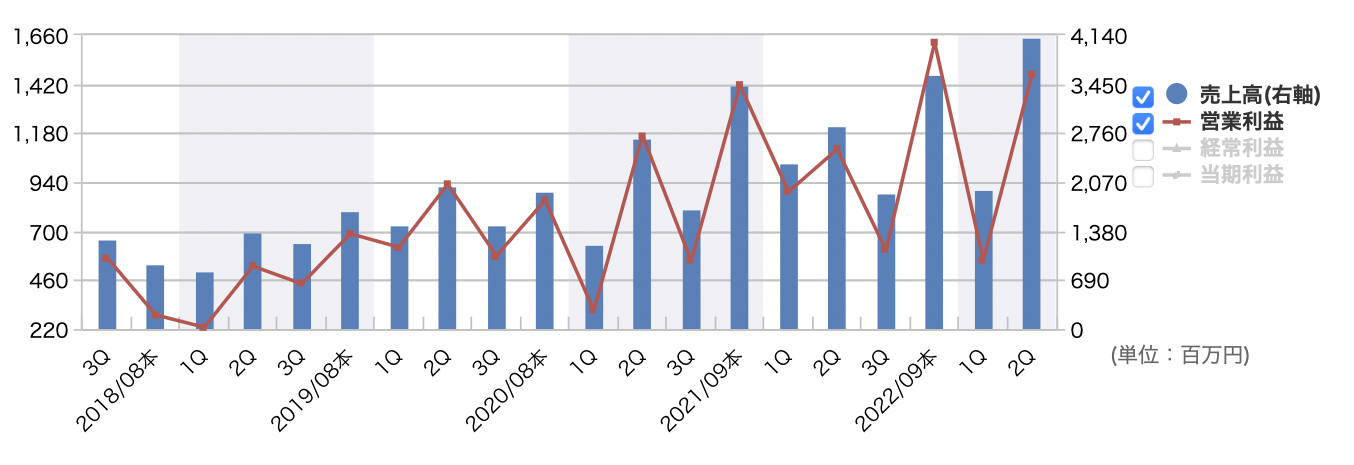

次に四半期ごとの売上・営業利益の推移です。

(引用:マネックス証券銘柄スカウターより)

見ての通り四半期ごとではかなり売上利益にばらつきがあるのがストライクの特徴です。

傾向としては2Qと4Qに業績が偏重しているのがわかりますね。

以上がストライクの過去の業績です。

では次に今期の会社予想と四季報予想、そして中期経営計画について見ていきましょう。

ストライクの今後の業績予想について

今期の会社予想と現在の進捗状況

まずは今期の会社業績予想が以下のとおりです。

- 売上高:152億円(+42.3%)

- 営業利益:54.5億円(+29.1%)

- 純利益:36億円(+21.8%)

- EPS:187.9円(+21.0%)

売上は約40%で営業利益は約30%、そしてEPSにおいても20%強の増収増益予想となっており、会社からはかなりの強気予想が出ております。

ただ残念ながら2023/4/27に発表された第2四半期決算の確定値は当初予想された数字にhは届かず業績予想未達となってます。

(予想値)

売上:68.7億円 営業利益:22.8億円

純利益:15億円 EPS:78.7円

(確定値)

売上:60.8億円 営業利益:20.2億円

純利益:13.6億円 EPS:71.3円

一応会社の発表では大型案件の増加でクロージングまでの行程に時間がかかったことにより、成約数5組売上規模10億円程度が下半期にずれ込んだことが原因であると説明しています。

売上が下半期にずれ込んだだけならそこまで心配する必要はないですが、第2四半期時点での経常利益の進捗率が37.3%と例年であれば40%以上あるので少し物足りないのかなと感じます。

ただ先ほども説明しましたが、ストライクの主な収益は基本合意報酬と成約報酬があり、この2つの収益発生にはタイムラグがあります。

(引用:ストライク決算説明資料より抜粋)

ポイントは基本合意報酬のあとに成果報酬が発生することと、成果報酬の方が金額が大きいことにあります。

では以下のグラフを見てください。

(引用:ストライク会社決算説明資料より抜粋)

このグラフからわかることは以下の2点です。

- 基本合意報酬売上が高い次の四半期は成約報酬売上が高い

- 今期第2四半期の基本度合意報酬の水準が高い

ということは次回第3四半期では成果報酬売上が高い可能性が期待できるかもしれません。

例年第1、3四半期の収益が低い傾向のストライクですが、今期は第3四半期の数字がいいかもしれないです(もちろん個人の推測であることはご承知おきください)。

第3四半期決算がよければ一気に通期予想の達成も見えてくるので非常に次の決算は注目しています。

ちなみに次の決算発表日は2023/7/28です。すぐですね笑

会社四季報での今後の予想と中期経営計画

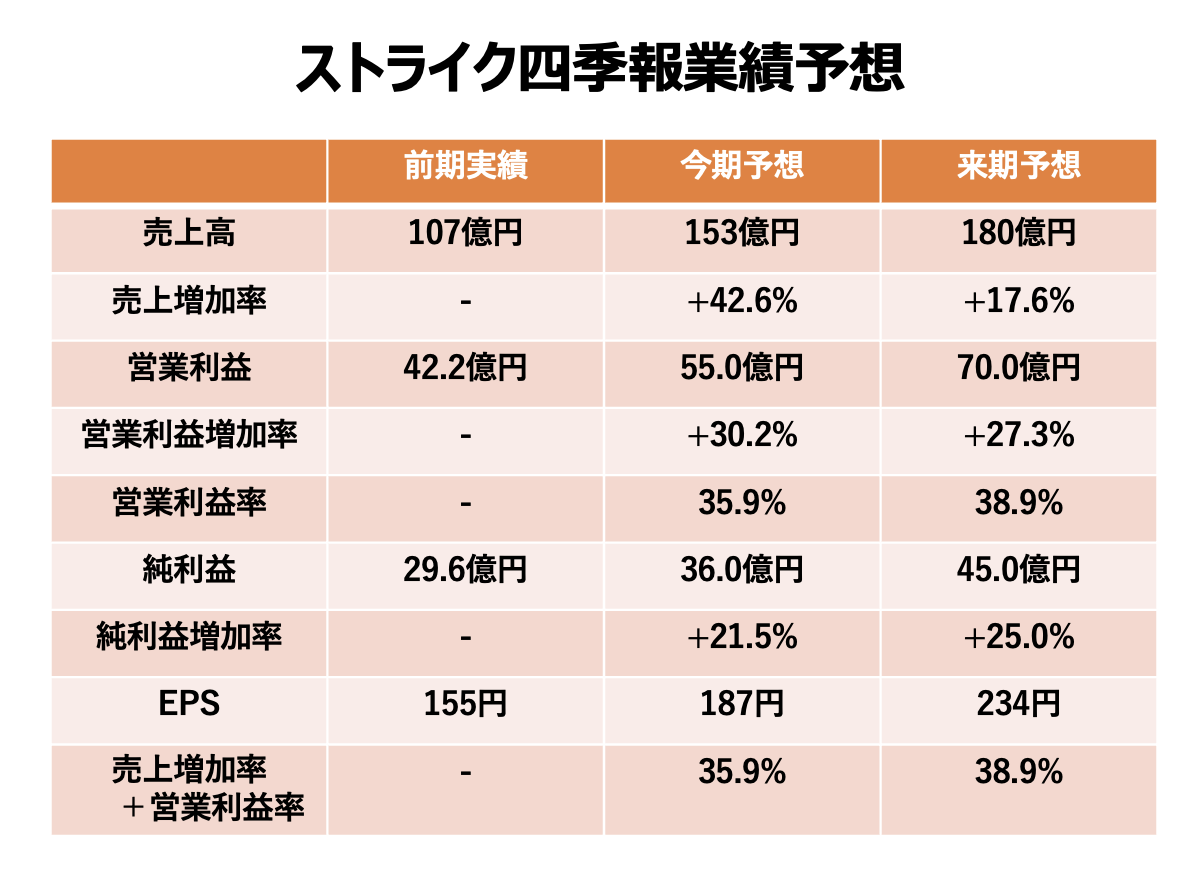

会社四季報の今期・来期のストライクも業績予想は以下の通りです。

売上は年30%、営業利益は年28%ほどの成長予想で、営業利益率も38%ほどあり成長性・収益性に関しては問題ない数字です。

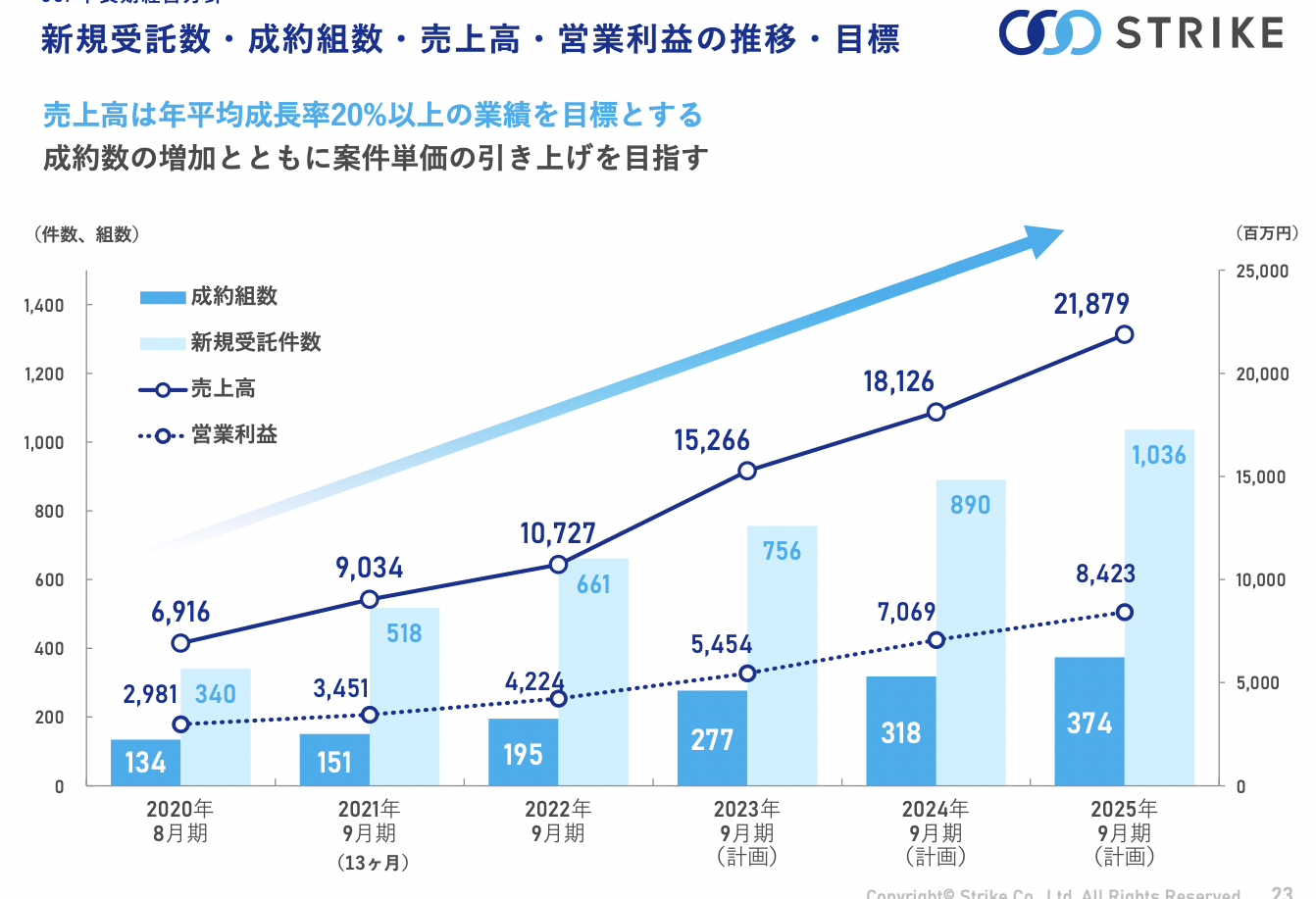

そしてストライクは2025年度までの中期経営計画を提示しています。

(引用:ストライク会社決算説明資料より抜粋)

売上は年20%の成長目標を掲げており、営業利益も2025年度に84.2億円と年20%以上の成長目標を掲げています。

そのほかM&Aの成約数なども重視しています。

以上がストライクの今後の業績予想についてです。

では次に同業他社との比較を行っていきましょう。

他のM&A企業との同業他社比較

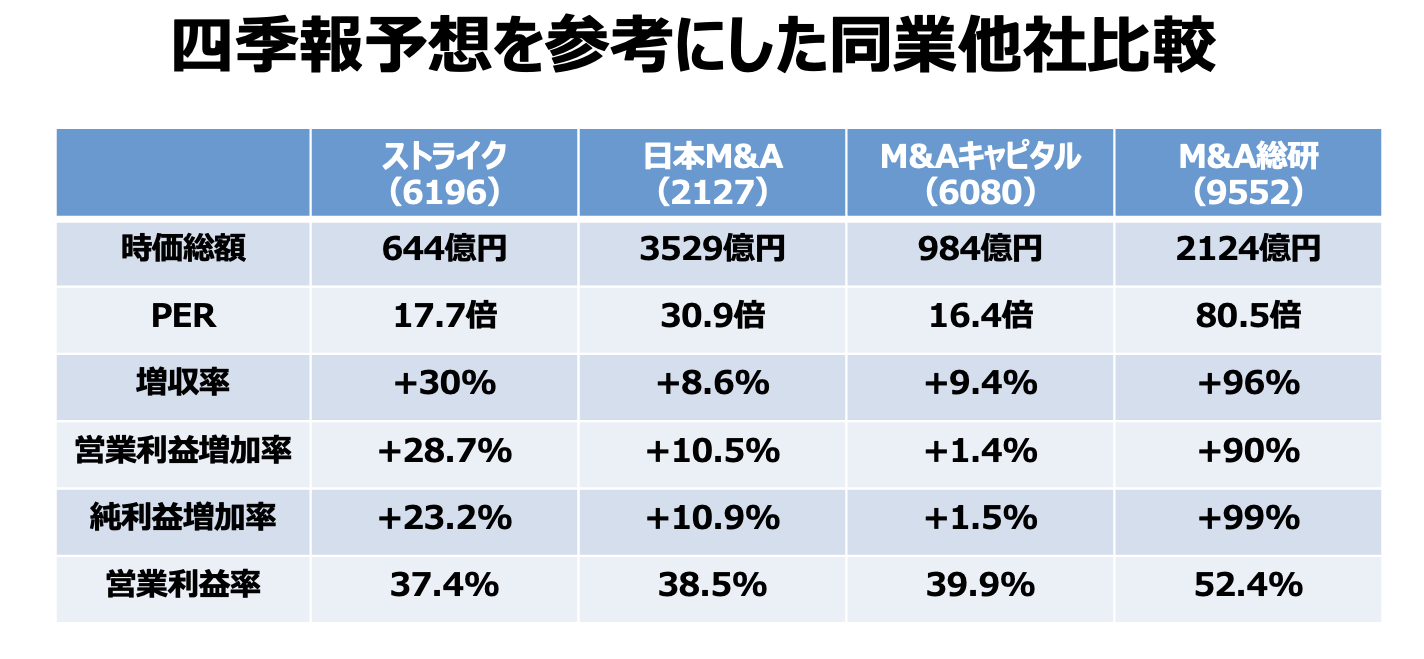

上場企業の中にはさまざまなM&A関連企業が存在しますが、今回はストライクと事業形態が近い日本M&Aセンター(2127)、M&Aキャピタルパートナーズ(6080)、M&A総研(9552)の4社で比較を行いました。

割安度の指標としてPERを、そそて成長性や収益性については会社四季報の数字をもとに比較しています。

以下が2023年7月末日時点での4社の比較表となります。

M&A総研については成長率や収益性を見ても他3社と比較してずば抜けて高い数字です。

営業利益率が50%を超えている時点で化け物ですね笑

ただPERも80倍を超えており、他社と比較しても株価的にはかなり割高です。

一方ストライクは収益性や成長性はM&A総研に劣るもののPERは17倍ほどでそこまで割高感はなく、M&AセンターやM&Aキャピタルパートナーズと比較しても成長性が期待できるので『割安成長株』が大好きな僕としてはストライクが一番『金の卵』に見えてしまいます。

ではいよいよ四季報予想をもとにストライクの理論株価の算出を行いましょう。

理論株価の算出方法については以下の記事で詳しく説明しているので合わせて読んでもらえると嬉しいです。

ストライクの理論株価

まずは2023年7月末日時点てのストライクの株価情報です。

- 時価総額:648億円

- 株価:3350円

- PER:17.8倍

- PBR:5.3倍

- 配当金:48円(利回り1.43%)

個人的な印象としては今後の成長率と収益性を見る限り現在のPER17倍は比較的割安なのではないかと思います。

またストライクは配当性向25%を目処に配当金を出している企業でもあります。

では会社四季報予想をもとに理論株価算出に必要な要素を見ていきましょう。

- 予想EPS: 211円

- 平均営業利益増加率: 28%

- 過去のPERからみた期待できるPER1: 40倍

- 増益率から算出した期待できるPER2: 31倍

(基準PER15倍として3年先までの成長を折り込んだと仮定)

以上の要素から算出したストライクの理論株価は以下のとおりです。

理論株価1:211×40=8440円

理論株価2:211×31=6541円

現状の株価が3300円ほどなので、四季報通りに成長が続けば3年で株価2倍も狙える銘柄ではないでしょうか。

では最後にチャートの確認を行います。

ストライクのチャート

まずは日足と週足チャートです。

(引用:株探、ストライク日足チャート)

(引用:株探、ストライク週足チャート)

日足・週足共に下落トレンドです。

この下落トレンドの原因は以下の要因が考えられます。

- コロナ後の米国金融緩和により2020年は異常に株価が上昇した

- 2022年度(昨年度)の売上成長率が鈍化した

- 今期の通期予想に対する進捗率がイマイチ

- 金利上昇リスク

ストライクは2020年10月の最高値7020円以降は下落トレンドが継続しています。

2020年度の上昇はコロナ後の米国金融緩和による影響だと思います。

その後昨年度の決算で売上が+10%ほどで、成長率が鈍化したことが投資家から嫌気されて株価はさらに下落しています。

今期についても第2四半期時点で会社予想未達の状態なので株価が下落しています。

あとリスクとして認識しておかなければいけないのが『金利上昇リスク』です。

基本的にM&Aの買収側は銀行に対して借入を行ったりして企業買収を行うので、日銀政策の変更で金利が上昇した際はM&A関連株にとってはマイナスです。

M&Aの調達コストが上がること、そして銀行自体の融資が厳しくなることでM&A成約件数に影響が出る可能性があるからです。

以上のことから株価は下落基調となっていますが、その分PERは17倍とだいぶ指標的にも割高感が薄れてきているので投資妙味はあるのかなと認識しています。

最後に月足チャートを確認しましょう。

(引用:株探、ストライク月足チャート)

3000円あたりに抵抗線があるようにも見えるので現在株価が3300円ほどであることから決算で大きく下方修正しないかぎり株価の下落余地は限定的かなと思います。

まとめ

今回はM&A関連銘柄であるストライク(6196)について説明しました。

四季報予想ベースだとこれからも2桁増収増益を期待でき、会社の中期経営計画を見てもまだまだ成長が期待できる銘柄であると個人的には認識しています。

また現在のPER水準や理論株価と現在の株価水準の乖離度から見ても比較的投資しやすい株価水準になってきているのではないでしょうか。

ただ今現在の通期予想に対する進捗状況がイマイチであることや、日銀政策変更などの不安要素もあることは認識が必要です、

またチャート的には下落トレンドであり、株価3000円が一つの抵抗線になるかとは思いますが、逆に言えば3000円を割るようなことがあれば結構我慢の期間が長くなるかもしれません。

投資に絶対はないので、あくまでリスクとリターンを天秤にかけて妥当な投資であると判断できるのであればこのストライクは面白い銘柄なのかなと思います。

投資は自己責任なのは当然ですが、今回の記事を読んでみなさんの投資判断の参考になっていただければ僕もとても嬉しいです。

そして次回の決算発表は2023/7/28なのであしからず!

では今回は以上になります。

最後まで読んでいただきありがとうございました。