皆さんこんにちは。医師で投資家のジョーです。

皆さんは普段株式投資でどのような指標を重視していますか?

EPSやPER、配当利回りなど株式投資では様々な指標があり、各々の投資手法でどれを重要視するかも変わってくると思います。

その中で今回はROE(Return on Equity:自己資本利益率)の重要性についてお話していこうと思います。

題名にも書きましたが僕はROEを『株式投資における複利効果をはかる最重要指標』と認識しています。

あまりROEと複利効果の因果関係をイメージできない方も多いのではないでしょうか?

でもご安心ください!

この記事を読めばROEの重要性と複利の源となる意味が理解できるようになるので今後の投資判断の参考になると思います。

それではよろしくお願いします。

ROE(自己資本利益率)とは?

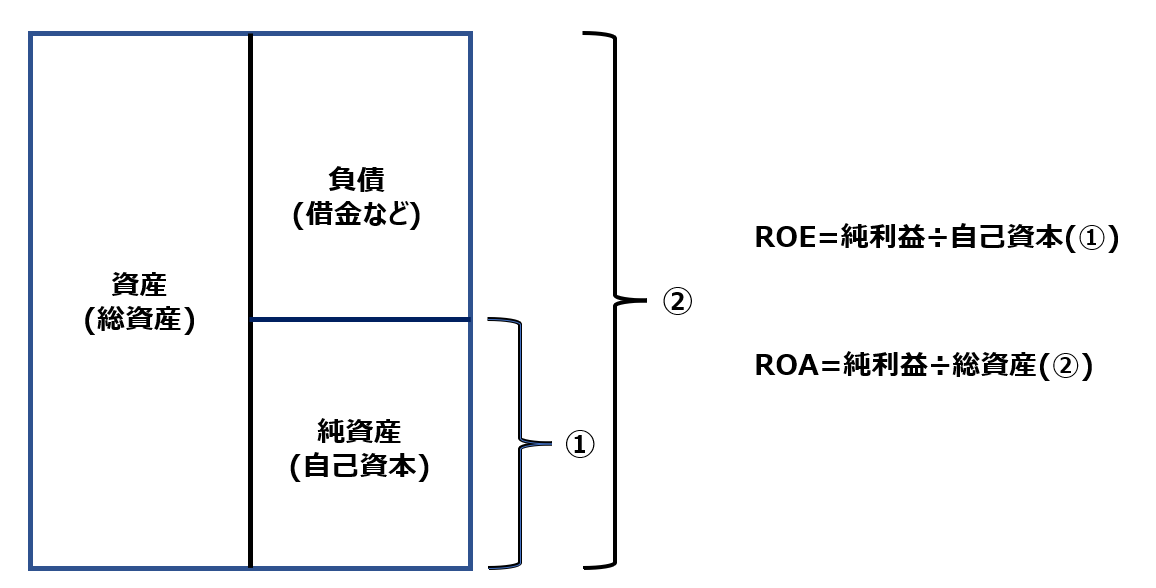

ROE(自己資本収益率)とは企業が投資家に提供する収益率の指標の1つであり、以下の式で求めることができます。

ROE=純利益÷自己資本(株主資本)

自己資本は株主に帰属する資本なのでROEは株主資本に対してどのぐらいの利益を上げることができているかを意味します。

すなわち株主資本を使っていかに効率よく利益を稼いでいるかを示す指標であり、企業の成長や効率性・収益性を評価する指標としてとても重要です。

一般的にROEが高いほど効率よく株主資本を運用していることになるので、投資家に評価されやすく株価にとってはプラス材料になります。

一方でROEが低いと株主資本を使って利益をうまく生み出せていないことになるので、収益性の低い会社と判断されて株価にはマイナス要素となります。

もちろんROEのみで企業の良し悪しを判断するわけではありませんが、『企業の稼ぐ能力』をスクリーニングするうえではROEは最も簡易的な指標です。

ちなみに日本の上場企業の平均ROEは約8%と言われていますが、米国企業は10~15%ほあるのでいかに米国企業が高収益企業が多いのかがわかります。

これが米国企業が日本企業と比べて高い株価(=高PER)で評価されている一つの理由です。

ROEが高いと結果的に株価上昇につながるのです。

では次にROEを上げるために企業はどのような取り組みをしているのかについて説明します。

ROEを上げるための企業の取り組み

ROEを上げるには以下の2つの方法しかありません。

- 純利益を上げる

- 自己資本を減らす

当然ですよね(笑)

『ROE=純利益÷自己資本』なのでROEを上げるには分子を増やすか、分母を減らせばいいのです。

ではこの2つの方法についてもう少し深堀りしていきましょう。

純利益を上げる

まずは純利益を上げることです。

これも当然ですが純利益が多いほど収益性が高いことになるので、必然的にROEは高くなります。

そして純利益を上げるには以下の取り組みが必要です。

- 売上を伸ばす

- コストを下げる

- 借金をしてレバレッジをかける

純利益は売上からコスト(原材料費や給与、家賃、税金など)を差し引いて最終的に残ったものになるので、売上を伸ばしてコストを下げることで純利益は増えます。

このようにROEが上昇する1つ目の要因は会社本来の実力が上がる(売上が伸びて純利益が増える)ことです。

このような会社は収益性が高く、投資家に評価されやすいです(高収益型)。

一方でもう一つROEを上げる方法があります。それは借金をしてレバレッジをかけることです。

借金(銀行からの融資など)は自己資本にはならない(負債に計上)ので、もし借金をすることで返済元本や返済金利以上に売上を上げることができれば、結果的に純利益は上昇するのでROEも高くなります(レバレッジ型)。

高収益型もレバレッジ型も最終的に純利益が増えれば問題ありませんが、借金がある分レバレッジ型の方が当然リスクは高くなります。

もし同じ純利益水準であれば高収益型の方が株価としては評価されやすいです。

そしてこの2つのタイプの高ROE企業を見分ける指標がROA(総資産利益率)です。

ROEは自己資本(純資産)に対する純利益の割合ですが、ROAは総資産(負債+純資産)に対する純利益の割合で表されます。

よってレバレッジの効いた高ROE企業は負債(借金)が多くなるので総資産が大きくなり結果ROAは低くなります。

高収益型:ROE高い・ROA高い

レバレッジ型:ROE高い・ROA低い

自己資本を減らす

ROEを上げるためにもう1つ行われる方法が自己資本を減らすことです。

では自己資本はどのようにして減らすのでしょうか?

典型的なのが株主に配当金を支払うことです。

自己資本(純資産)の中に利益剰余金という項目があります。

会社は売上から様々なコストを引いて最終的に純利益を計上しますが、この純利益は利益剰余金として株主資本に計上されます。いわゆる『内部留保』です。

このようにして基本的に成長している企業は自己資本が増えていくのが普通です。稼いでいる分当然ですね。

成長企業などは純利益を事業投資や研究開発費にあてて、更なる成長(純利益の拡大)をしていくので問題ないのですが、成熟企業などは純利益を企業が成長するための投資などに使用せずそのまま内部留保としてため込んでいる場合があります。

そのような成熟企業は自己資本が必要以上に膨らみ、成長しない分純利益は横ばいとなるので結果ROEは低下します。

そこでROEを高めるために行うのが株主に配当金を支払うことです。

配当金を支払うことで純利益の一部を自己資本に計上することなく株主に還元するため、その分自己資本が低下するのでROEは高くなります。

自社株買いなども同様にROEを高めるための対策となりえます。

よって自己資本を下げることによってROEを上げる対策は以下の通りです。

- 配当金を出す

- 自社株買いをする

- 設備投資など企業成長のために投資をする

最近はアクティビスト(物言う株主)の影響もあり、日本企業でもROE向上に向けた企業努力が活性化してきてます。

ROEが複利の源になる理由

では最後に本記事の本題であるROEが複利の指標になる理由について述べていきます。

ROEとは自己資本に対する純利益の割合です。

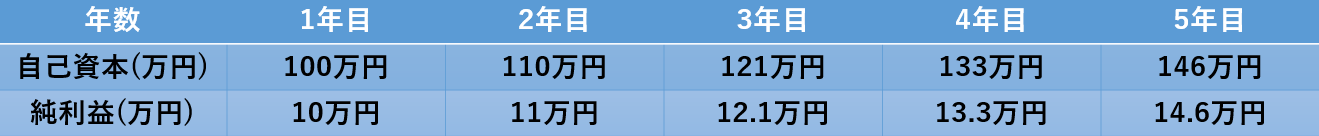

仮に自己資本が100万円で当期純利益が10万円の会社があったとしましょう。

もしこの企業が毎年ROE10%を継続することができたと仮定した場合、翌年の自己資本と純利益は以下のようになります。

<翌年の自己資本>

100万円(初年度の自己資本)+10万円(初年度の純利益)

=110万円

<翌年の純利益>

110万円(翌年の自己資本)×0.1(ROE10%)

=11万円

自己資本が10%増えるので純利益も10%増えることになります。これを毎年繰り返すと自己資本と純利益は以下の通りとなります。

このように純利益は10%の複利で毎年成長していくことになります。

株価はEPS(一株純利益)とPER(株価収益率)の掛け算で求めることができるので、PERが一定だと仮定した場合、EPSが増加する分だけ株価が上昇することになります。

EPSは純利益を発行株式枚数で割った値なので、結果的に純利益の上昇分だけ株価が毎年複利で上昇することになるのです。

これが僕の考える『ROEは株式投資の複利の指標』の理由です。

もちろん毎年一定のROEを維持する企業などは存在しませんし、株価はPER(投資家の期待度)にも影響されるので実際はこのような株価推移になることはありません。

ただそれでもROEが株価に与える影響は大きいのです。

ROEが高いということはそれだけ自己資本を効率よく使って純利益を伸ばしていることに他ならないのです。

まとめ

いかがでしたでしょうか?

今回はROEについて「複利」の話題を絡めてお話ししました。

株式投資には様々な指標があるのでROEだけを見て投資判断するのは時期早々ですが、ROEは投資家の中では重要視される指標の1つであることには間違いありません。

またROEはPERやPBRと異なり株価の値が反映されない指標(計算式に株価が入っていない)なので、投資家の期待度が排除された純粋に企業の実力値を反映している指標だと思います。

ROEが高い企業はそれだけ収益性、経営効率性に優れているので投資家の期待度も高く株価も上昇しやすいです。

日本株は米国株よりもROEが低いので、株価も割安に放置されている傾向にあります。

ただ割安でROEの改善余地がある分、僕はこれから日本株投資を行うことはむしろチャンスだと思っています。

ここ近年は日本企業もIRなどでROEの目標値を明記している企業も多くなってきており、割安に放置されている分ROEが年数の経過とともに上昇している企業などは投資の醍醐味があると思います。

ROEに注目することで、もしかしたらまだ誰も気づいていない『隠れ優良銘柄』に気づくかもしれません。

だから株は面白いんですよね(笑)

この記事を読んでくれ皆さんがそんなお宝銘柄に出会えたら僕もうれしいです!

それでは今回のお話は以上です!

ではまた!