みなさんこんにちは。医師で投資家のジョーです。

今回僕は2023年よりトレンドに沿った投資手法である『順張り株式投資』を始めました。

前回のブログではこの投資方法に至った経緯や投資手法のマイルールについて発信しましたが、今回からは実際に購入した銘柄についてお話しします。

今年の株式相場も年初から値動きが激しく僕のポートフォリオも絶賛含み損まっしぐらですが、当初の信念を変えずこの一年間を戦い抜きたいと思います!

今回1月4日の大発会の下落時に、ある1銘柄が買いたい株価まで下落したため購入しました。

その銘柄はブラス(証券コード:2424)です。

「なにその会社??聞いたことないんだけど…」

と思われた読者の方が9割だと思うので、次からこの会社の事業内容と僕が投資すると判断した理由について説明します。

目次

ブラス(2424)ってどんな会社?

ブラスは東証プライム市場に上場している時価総額58億円(2023/1/10現在)の会社で、小型株の分類となる会社です。

事業内容は東海地方を中心に貸し切り型ゲストハウスによるハウスウェディング事業を行っています。

貸し切り型ゲストハウスのため、他のお客さんと接することがない点は今のwithコロナ社会にマッチした事業形態だと思います。

また現在23店舗を運営していますが、持続的成長実現のために今後は2027年度までに33店舗まで事業拡大する予定です。

「晩婚化が騒がれている日本でそんな会社に投資して大丈夫なの?」

と思われた方も多いと思います。

では次に僕の投資判断となった業績面(ファンダメンタルズ)について見ていきます。

企業業績(ファンダメンタルズ)

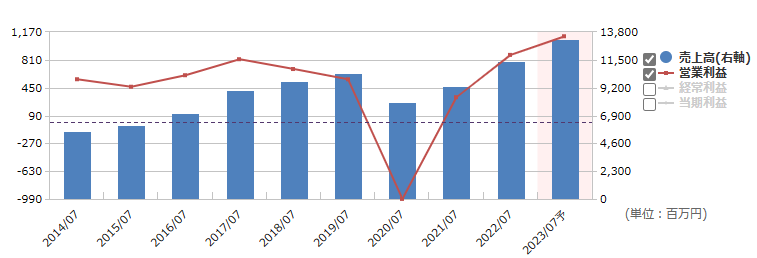

近年の売上高と営業利益の実績

まずは近年の売上高と営業利益を見ていきましょう。

以下の表をご覧ください。

(引用:マネックス証券銘柄スカウター)

売上高と営業利益は2020、2021年度を除けは右肩上がりとなっており基本的に増収増益を達成しています。

2020、2021年度はコロナウイルスの影響が直撃したため、売上高や営業利益は共に下落基調でしたが昨年より業績の回復を認め、今期は売上・営業利益共に過去最高益予想です。

僕の肌感覚でもコロナの影響は今後は軽微なのかと推測しています。

また2022年12月に発表された第1四半期決算の経常利益が4.8億円と通期予想11.3憶円に対して進捗率が42%であったため、今後の上方修正も大いに期待できると思います。

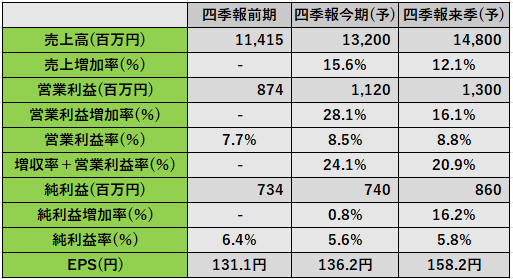

では次は会社四季報による今後の業績予想を元に将来の予想株価を算出していきます。

今後の業績予想

まずは2023年1月13日時点でのブラス(2424)の株価情報が以下のとおりです。

- 株価:1009円

- PER:7.5倍

- PBR:1.69倍

- 時価総額:57.6憶円

そして以下の表が会社四季報の前期実績、今期・来季予想の数値を僕がエクセルで抽出したものになります。

売上高は平均13.9%、営業利益は平均22%のペースで上昇する予測です。

営業利益率は8%台と少しもの足りない気はしますが経時的に増加していることは評価できます。

予想株価を算出する方法

ここで将来の株価予想についてお話していきます。

予想株価は以下の式で求めることができます。

予想(期待)株価=予想EPS(予想1株純利益)×予想(期待)PER

ここであえて予想の後に(期待)を入れているのは将来このぐらいのPERが最大で期待できるという意味です(相対的にPERが高いときに売却したほうが利益は増えます)。

上記の式の通り、あらかじめ予想EPSと予想PERを算出することで予想株価を算出することができます。

予想EPSの算出方法

まずは予想EPSについては今期と来期予想のEPSの平均とします。

予想EPS=(136+158)/2=147円

予想(期待)PERの算出方法

次に予想PERです。これは以下の2つの指標を根拠にして算出します。

- 過去の高値PER

- 今後の営業利益増加率(増益率)からPERを予測

過去の高値PER

ますは過去のPERの推移を確認して、高いPERを参考にする方法です。

一番簡便なのは会社四季報に記載されている高値平均PERを使用する方法ですが、PERは純利益が下がると相対的に高い値が出てしまうことがあります。

そこでおすすめなのが「有価証券報告書」を確認することで過去の年度ごとの高値株価を調べて、高値株価をEPSで割ることでその年の高値PERを自分で計算する方法があります。

ここで使用するPERは前年度と比較して利益が上がっている年度のPERを参考にすることでEPSが下がったことにより相対的に高くなったPERを除外することができます。

以下がブラスの過去のPERの推移の表となります。

この表を見ると一見2018年度のPER29.8を使用したくなりますが、この年は減益決算となっておりEPSが下がったことにより相対的にPERが高くなっていると判断します。

一方2017年度は増収増益となっており、この年の高値PERは信ぴょう性があると思いますので過去の高値PERは16.6倍を使用します。

今後の営業利益増加率(増益率)からPERを予想する

もう一つの方法は今後の増益率を加味して将来的にどの程度のPERを織り込むポテンシャルがあるのかを判断します。計算式は以下の通りです。

予想PER=基準PER×増益率^年数

今回基準PERは現在の日経平均PER12倍を使用します。増益率は四季報の今期来期営業利益増加率の平均値である22%を使用します。そして年数は今期来期の予想ということで2年を使用します。すると、

予想(期待)PER=12×1.22×1.22≒17.8倍

となります。

このPERが意味するのは「今後平均22%の増益が期待される場合に、2年先の業績まで株価が織り込まれると仮定するとPER17.8倍まで許容される」です。

予想株価を算出する

では先ほど算出した予想EPSと予想PERをもとに予想(期待)株価を計算しましょう。

<予想株価1>

予想EPS×PER1=147×16.6=2440円

<予想株価2>

予想EPS×PER2=147×17.8=2616円

このように現在の株価が1009円なので、この先2400~2600円と2倍以上の株価を狙えるポテンシャルがこの株にはあると判断しました。

もちろんこれはあくまで予想なので絶対に上記の株価水準まで上がる保証はありません。

ただ株を購入する際はこういったファンダメンタルズの側面から自分で予想株価を算出することにより客観的な投資判断を行うことはとても大事なことです。

僕はこのような予想株価を算出して投資判断を行っています。

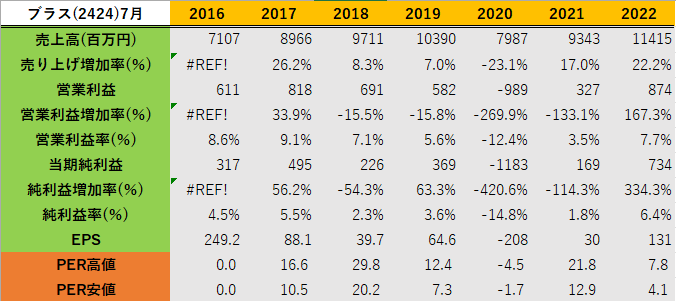

株価チャートによる投資判断

では最後に実際のチャートを見ていきましょう。

まずは週足チャートです。

(引用:株探)

見ての通り52週移動平均線を抵抗線としたきれいな上昇トレンドが継続しています。

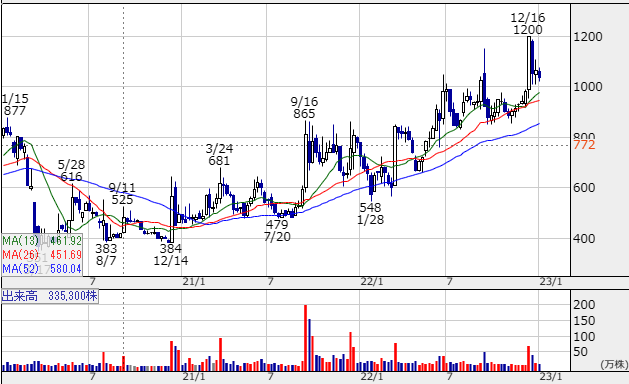

次に日足チャートを見ていき、僕のエントリータイミングと損切りラインについて述べていきます。

(引用:株探)

先ほどの週足チャートで上昇トレンドであることが確認できたので、次にこの日足チャートでエントリータイミングを探っていきます。

まず2022/12/14の第一四半期決算が好決算であったため12/16に株価は一気に1200円まで上昇しました。

さすがにこの株価は25日移動平均線からも乖離しているので僕は25日移動平均線に近くなったところでエントリーする方針としました。

その結果2023/1/4に25日移動平均線に接近したため、株価1022円で1000株購入しました。金額でいうと100万円ぐらいです。

今後は25日移動平均線を目安に上昇トレンドが継続する限りは保有を続け、途中で押し目が来たらさらに買い増しを行う予定です。

なお今回の損切りラインは総資産(200万)の5%ほどを最大損失許容額としました。

よって920円を損切りラインとします。

今後はこの金額よりも損切りラインが下がることはありません(株価が上昇した際は損切りラインはさらに上がる可能性はあります)。

まとめ

今回は僕が『順張り株式投資日記』で最初に取り引きしたブラス(2424)の投資判断やエントリータイミングなどについてお話ししました。

ここから先は相場が勝手に株価を決めてくれるので、あとは市場の判断に従うのみです。

『下がれば損切り、上がればチャートが崩れるまで保有継続』

実にシンプル!

株式投資は銘柄算定やエントリータイミングにおいてはしっかり自分で考えて投資判断を行う必要性がありますが、購入後は自分のルールに従って感情に左右されることなく行動する『メンタル』がとでも大事です。

最後に2022/1/16時時点の経過報告です。

絶賛含み損継続中です!

株はそんなに甘くないですね…(笑)

今後日銀会合などのイベントもあり、さらに下落してしまうリスクもありますが、メンタルに左右されることなく自分のルール通り保有を継続していきたいと思います。

今回も僕の『順張り株式投資日記』を最後まで読んでいただきありがとうございました!